- O que é Open Banking

- O que é Open Finance e qual a diferença para Open Banking

- Como funciona o Open Banking na prática

- Quem participa do Open Banking no Brasil

- O Open Banking é seguro?

- Quais são os benefícios do Open Banking

- Como o Open Banking ajuda na gestão financeira das empresas

- Open Banking e ERP: como essa integração funciona

- Principais desafios e cuidados com o Open Banking

- O futuro do Open Banking no Brasil

- Como o ERP WebMais se conecta ao Open Banking

- Conclusão

O Open Banking está transformando a forma como pessoas e empresas se relacionam com bancos e instituições financeiras. No Brasil, esse modelo permite o compartilhamento seguro de dados financeiros, sempre com o consentimento do usuário.

Neste conteúdo completo, você vai entender o que é Open Banking, como funciona, quais são seus benefícios, se é seguro e como ele pode melhorar a gestão financeira das empresas, especialmente quando integrado a um ERP.

O que é Open Banking

O Open Banking é um sistema que permite o compartilhamento seguro de dados bancários entre instituições financeiras, sempre com autorização do cliente.

Na prática, o Open Banking devolve o controle dos dados ao usuário. Ele decide quais informações compartilhar, com quem e por quanto tempo.

Além disso, o sistema utiliza APIs, que conectam bancos, fintechs e empresas de forma padronizada e segura.

Dessa forma, o Open Banking rompe o isolamento das informações financeiras. Assim, o usuário pode visualizar contas, saldos e transações em um só lugar.

Como resultado, instituições conseguem oferecer produtos mais personalizados, como crédito e serviços financeiros adequados ao perfil do cliente.

Outro ponto importante é a segurança. O Open Banking segue regras do Banco Central e a LGPD, com proteção e criptografia dos dados.

Por fim, o Open Banking representa a base do Open Finance, que amplia o compartilhamento para investimentos, seguros e outros serviços financeiros.

O que é Open Finance e qual a diferença para Open Banking

O Open Finance representa a evolução do Open Banking no Brasil. Ele amplia o compartilhamento de dados financeiros com autorização do cliente.

Enquanto o Open Banking foca apenas em informações bancárias, o Open Finance possui um escopo mais amplo. Dessa forma, ele integra toda a vida financeira do usuário.

No Open Finance, o compartilhamento pode incluir dados como:

- contas bancárias e transações;

- investimentos;

- seguros;

- previdência;

- câmbio e crédito.

Além disso, o Open Finance envolve mais instituições. Nesse modelo, participam bancos, corretoras, seguradoras e outras empresas do setor financeiro.

Portanto, a principal diferença está na abrangência dos dados. O Open Banking é o primeiro passo, enquanto o Open Finance oferece uma visão financeira completa.

Como resultado, o usuário ganha mais controle, melhores ofertas e serviços mais personalizados. Tudo isso ocorre dentro de um ambiente seguro e regulado pelo Banco Central.

Como funciona o Open Banking na prática

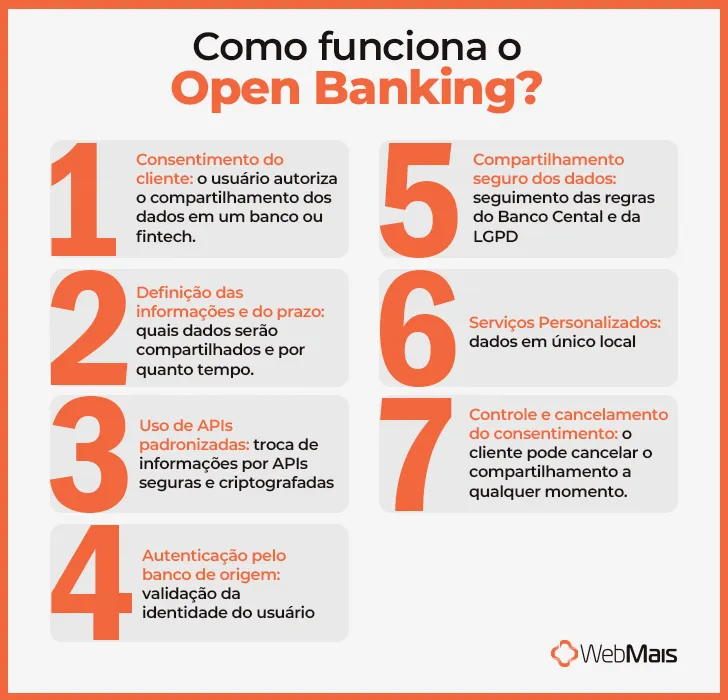

O Open Banking funciona de forma simples e segura, sempre com controle do usuário. O processo ocorre em etapas claras.

- Consentimento do cliente: primeiramente, o usuário autoriza o compartilhamento dos dados em um banco ou fintech.

- Definição das informações e do prazo: em seguida, o cliente escolhe quais dados serão compartilhados e por quanto tempo.

- Uso de APIs padronizadas: depois disso, as instituições trocam informações por meio de APIs seguras e criptografadas.

- Autenticação pelo banco de origem: o banco valida a identidade do usuário e autoriza a conexão entre as instituições.

- Compartilhamento seguro dos dados: os dados circulam sem exposição de senhas, seguindo regras do Banco Central e da LGPD.

- Oferta de serviços personalizados: como resultado, o usuário visualiza dados em um só lugar e recebe ofertas mais adequadas.

- Controle e cancelamento do consentimento: além disso, o cliente pode cancelar o compartilhamento a qualquer momento.

Portanto, o Open Banking amplia a autonomia do usuário e melhora a experiência financeira. Todo o processo ocorre com transparência e segurança.

Quem participa do Open Banking no Brasil

No Open Banking no Brasil, participam instituições financeiras autorizadas e reguladas pelo Banco Central, sempre com consentimento do cliente.

Participam do Open Banking:

- Grandes bancos (adesão obrigatória);

- Bancos médios e digitais;

- Instituições de pagamento;

- Fintechs;

- Cooperativas de crédito;

- Corretoras e seguradoras.

Além disso, a participação pode ser obrigatória, para instituições de grande porte, ou voluntária, para empresas menores.

Por fim, o Banco Central coordena e fiscaliza o sistema. Ele define regras, padrões de segurança e governança dos dados.

O Open Banking é seguro?

Sim, o Open Banking é seguro. Ele é regulado pelo Banco Central, usa criptografia, exige consentimento do usuário e segue a LGPD.

Além disso, apenas instituições autorizadas podem acessar os dados. O usuário mantém controle total e pode cancelar o acesso a qualquer momento.

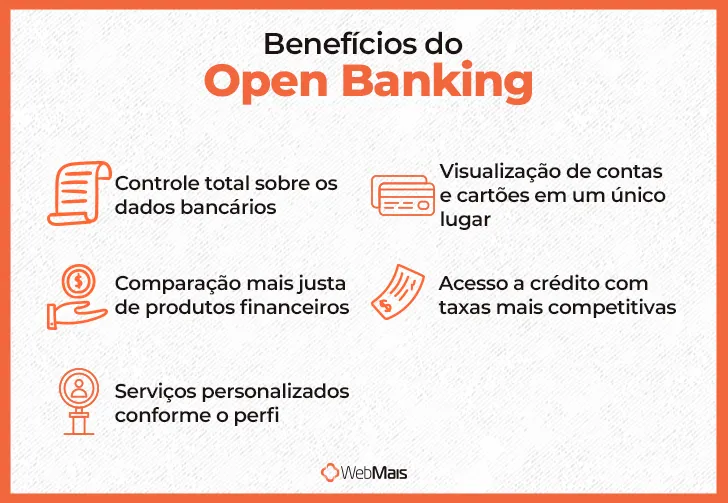

Quais são os benefícios do Open Banking

O Open Banking traz benefícios diretos para pessoas físicas e empresas. Ele amplia o controle sobre os dados financeiros e melhora o acesso a serviços.

Além disso, o modelo estimula a concorrência entre instituições. Como resultado, surgem produtos mais eficientes e com melhores condições.

Benefícios do Open Banking para pessoas físicas

Para o consumidor, o Open Banking oferece mais autonomia e transparência no uso das informações financeiras.

Entre os principais benefícios, estão:

- controle total sobre os dados bancários;

- acesso a crédito com taxas mais competitivas;

- comparação mais justa de produtos financeiros;

- serviços personalizados conforme o perfil;

- visualização de contas e cartões em um só lugar.

Além disso, o compartilhamento de dados é gratuito e ocorre apenas com consentimento do usuário.

Benefícios do Open Banking para empresas

Para as empresas, o Open Banking gera ganhos estratégicos e operacionais. Ele facilita a gestão financeira do negócio.

Sendo assim, os principais benefícios incluem:

- visão consolidada das contas bancárias;

- melhor controle do fluxo de caixa;

- redução de custos financeiros;

- maior poder de negociação com bancos;

- acesso a soluções financeiras mais adequadas.

Portanto, o Open Banking melhora a experiência financeira e apoia decisões mais eficientes. Ele beneficia tanto pessoas quanto empresas.

Como o Open Banking ajuda na gestão financeira das empresas

O Open Banking melhora diretamente a gestão financeira empresarial. Ele permite integrar dados bancários em tempo real aos sistemas internos da empresa.

Com isso, a empresa consegue:

- acompanhar entradas e saídas automaticamente;

- reduzir lançamentos manuais;

- aumentar a confiabilidade das informações financeiras.

Além disso, o acesso rápido aos dados facilita a tomada de decisões e o planejamento financeiro.

Open Banking e ERP: como essa integração funciona

A integração entre Open Banking e ERP conecta o sistema de gestão da empresa às instituições financeiras. Esse processo ocorre de forma segura e com consentimento.

Primeiramente, a empresa autoriza o compartilhamento dos dados bancários. A partir disso, o ERP acessa as informações automaticamente.

Em seguida, a comunicação acontece por meio de APIs padronizadas. Essas interfaces permitem troca de dados em tempo real e sem uso de arquivos manuais.

Com isso, o ERP centraliza saldos, extratos e movimentações bancárias. Dessa forma, a equipe financeira trabalha em um único ambiente.

Na prática, a integração entre Open Banking e ERP permite:

- conciliação bancária automática;

- atualização de saldos em tempo real;

- baixa automática de contas a pagar e receber;

- visão unificada de todas as contas bancárias;

- relatórios financeiros mais precisos.

Além disso, o ERP reduz erros operacionais e retrabalho. Como resultado, a empresa ganha mais controle e produtividade.

Outro benefício importante é a tomada de decisão mais rápida. Com dados atualizados, os gestores analisam a saúde financeira com mais segurança.

Portanto, integrar Open Banking ao ERP transforma a gestão financeira. O sistema passa a ser o centro do controle e da estratégia da empresa.

Principais desafios e cuidados com o Open Banking

Apesar dos benefícios, o Open Banking apresenta desafios que exigem atenção. A segurança dos dados é o principal deles.

Primeiramente, é essencial proteger informações financeiras contra acessos indevidos. Por isso, o uso de criptografia e padrões seguros é fundamental.

Além disso, a integração entre sistemas ainda representa um desafio. Bancos e empresas precisam adaptar tecnologias antigas para o novo modelo.

Outro ponto relevante é a gestão do consentimento. O usuário deve entender claramente quais dados compartilha e por quanto tempo.

Também existe o desafio da educação do usuário. Muitas pessoas ainda desconhecem como o Open Banking funciona.

Para utilizar o Open Banking com segurança, alguns cuidados são indispensáveis:

- escolher instituições financeiras confiáveis;

- iniciar o processo apenas por canais oficiais;

- gerenciar e revisar os consentimentos concedidos;

- proteger acessos, senhas e credenciais;

- usar sistemas integrados e atualizados.

Além disso, o usuário pode cancelar o compartilhamento de dados a qualquer momento.

Portanto, com atenção e tecnologia adequada, o Open Banking se torna seguro e vantajoso. O uso consciente garante mais benefícios e menos problemas.

O futuro do Open Banking no Brasil

O Open Banking no Brasil tende a evoluir rapidamente dentro do Open Finance. O modelo avança para um ecossistema financeiro mais integrado.

Primeiramente, o compartilhamento de dados deixa de focar apenas em contas bancárias. Ele passa a abranger mais serviços financeiros.

Entre as principais evoluções do Open Banking, destacam-se:

- ampliação do compartilhamento para investimentos, seguros e previdência;

- maior concorrência entre instituições financeiras;

- ofertas de crédito mais acessíveis e personalizadas;

- redução de custos para pessoas e empresas.

Além disso, os pagamentos inteligentes ganham espaço. A integração com o Pix torna transações mais rápidas e seguras.

Outro ponto relevante é o uso de inteligência artificial. Essa tecnologia permite análises financeiras mais precisas e serviços sob medida.

Para as empresas, o Open Banking representa ganhos claros, como:

- mais automação nos processos financeiros;

- integração de dados bancários em tempo real;

- melhor controle do fluxo de caixa;

- decisões estratégicas baseadas em dados confiáveis.

Portanto, o Open Banking deve se consolidar como parte da economia digital brasileira.

Quem se adapta agora conquista vantagem competitiva.

Como o ERP WebMais se conecta ao Open Banking

O ERP WebMais está preparado para integrar dados financeiros e apoiar empresas na era do Open Banking.

Sendo assim, com o WebMais, sua empresa pode:

- centralizar informações financeiras;

- automatizar controles bancários;

- melhorar a conciliação e o fluxo de caixa;

- apoiar a contabilidade com dados confiáveis.

Assim, o ERP WebMais transforma dados bancários em informação estratégica para a gestão empresarial.

Conclusão

Entender o que é Open Banking vai além do conceito. Ele representa uma mudança profunda na forma de gerenciar finanças.

Quando integrado a um ERP completo como o WebMais, o Open Banking se torna uma ferramenta poderosa para controle, eficiência e crescimento. Conheça o ERP WebMais, solicite uma demonstração gratuita ou confira os planos disponíveis e leve sua gestão financeira a outro nível.