Guia Completo Com Tudo O Que Você Precisa Saber Sobre Regime Tributário [ATUALIZADO 2025]

- 09/10/2023

- Por Sanon Matias

![Regime Tributário – entenda qual é o ideal Guia Completo Com Tudo O Que Você Precisa Saber Sobre Regime Tributário [ATUALIZADO 2025]](https://webmaissistemas.com.br/blog/app/uploads/2023/10/Regime-Tributario-entenda-qual-e-o-ideal.webp)

- O Que É Regime Tributário?

- Aprenda A Diferenciar Regime De Tributação De Outros Conceitos

- Tipos De Regime Tributário

- Como Participar Do Simples Nacional?

- Diferença Entre Os Tipos De Regime De Tributação

- Qual A Diferença Entre Regime Tributário, Porte De Empresa E Tipo Societário?

- Benefícios De Escolher O Regime De Tributação Correto

- Como Consultar O Regime Tributário?

- Quais Os Principais Tipos De Impostos Para Empresas?

- Como Escolher O Melhor Regime Tributário?

- Quando Trocar De Regime Tributário?

- Como O Planejamento Tributário Pode Ajudar?

- Passo A Passo Para Fazer Um Planejamento Tributário

- Conclusão

Navegar pelo sistema de Regime Tributário pode ser desafiador, não é mesmo? Mas, é essencial para o sucesso empresarial.

Neste guia, exploraremos detalhadamente o mundo da tributação no Brasil, incluindo os principais regimes fiscais, tais como o Simples Nacional, Lucro Real e Lucro Presumido.

Além de apresentar uma análise abrangente desses regimes, também destacamos a importância do planejamento tributário para as empresas.

Por fim, vamos ver os diversos tipos de impostos que as empresas brasileiras estão sujeitas, as possibilidades de deduções fiscais, as isenções disponíveis e as complexidades da evasão fiscal.

Este guia oferece um roteiro prático para ajudar empresários e contadores a otimizar a gestão tributária de suas empresas.

E lembre-se de que as leis fiscais podem mudar. Então, você precisa buscar orientação profissional e manter-se atualizado. Vamos simplificar o sistema tributário e ajudar você a tomar decisões para 2025.

Mas, antes, que tal conhecer o sistema ERP da WebMais? Agende uma demonstração gratuita! Assim você entende como o sistema simplifica sua gestão de dados, facilitando a troca de regime, caso necessário.

Agora, vamos ao texto. Boa leitura!

O Que É Regime Tributário?

O Regime Tributário é um conjunto de regras que serve para determinar os impostos que uma empresa precisa pagar. Isso depende de coisas como o tipo de empresa, seu tamanho, o que ela faz e quanto dinheiro ela ganha.

Fazer um Planejamento Tributário bem pensado é a melhor forma de lidar com os impostos. Isso é muito importante pois ajuda a encontrar a melhor maneira de pagar menos impostos.

Além disso, garante que a empresa esteja seguindo todas as leis fiscais.

Esse planejamento não é importante apenas para o dinheiro da empresa. Também é fundamental para que a empresa funcione de forma legal e bem-sucedida.

Então, ao cumprir todas as regras fiscais corretamente, a empresa evita ter que pagar multas e juros por atrasos ou erros nos impostos.

Portanto, o Planejamento Tributário é uma estratégia muito importante para manter a saúde financeira da empresa e garantir que ela esteja agindo dentro da lei.

Aprenda A Diferenciar Regime De Tributação De Outros Conceitos

Regime tributário são conjuntos de regras para calcular e pagar impostos. Exemplos incluem Simples Nacional, Lucro Real e Lucro Presumido para empresas, e regime progressivo para pessoas físicas.

Impostos, como o Imposto de Renda (IR), são pagamentos obrigatórios para financiar serviços públicos. Contribuições sociais, como COFINS e PIS, financiam a previdência social e programas sociais.

A lei permite as deduções fiscais. Assim, elas reduzem o valor dos impostos devidos. Alíquotas são taxas que determinam quanto você paga com base no valor calculado.

Isenções fiscais são benefícios que permitem pagar menos ou nenhum imposto. Evasão fiscal é ilegal e ocorre quando se tenta evitar impostos de forma fraudulenta.

As regras fiscais variam entre países, então é importante consultar um contador ou especialista em tributação para entender como isso se aplica à sua situação.

Tipos De Regime Tributário

Dentro do cenário tributário brasileiro, a escolha do regime tributário é uma decisão crítica para qualquer empreendedor ou empresário.

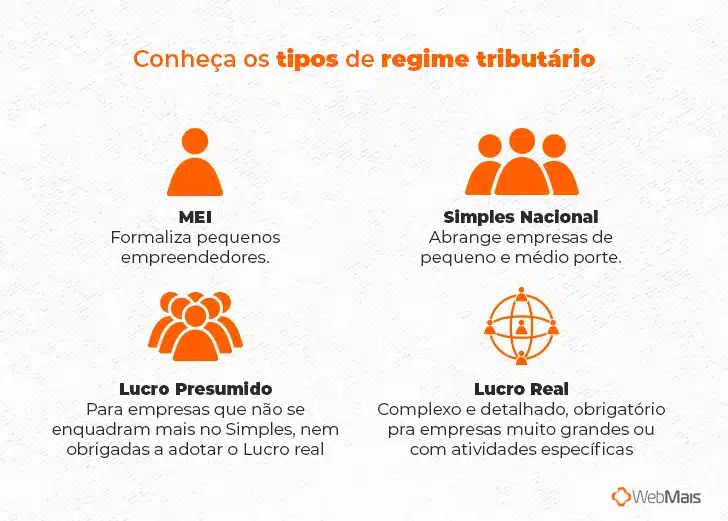

Neste contexto, dois regimes se destacam pela sua acessibilidade e simplicidade: o MEI (Microempreendedor Individual) e o Simples Nacional.

MEI

O MEI é um regime de tributação simplificado criado para facilitar a formalização de pequenos empreendedores no Brasil. Ele é voltado para empresários individuais que faturam até um determinado limite anual.

Principais características do MEI:

- Tributação unificada: O MEI paga um valor mensal fixo, que engloba os impostos federais, estaduais e municipais. Esses impostos são o INSS (Contribuição Previdenciária), o ICMS (Imposto sobre Circulação de Mercadorias e Serviços) e o ISS (Imposto sobre Serviços).

- Simplicidade: Abrir e manter o MEI é bastante simples. Assim, conta com obrigações contábeis e fiscais reduzidas.

- Benefícios previdenciários: O MEI tem acesso a benefícios previdenciários, como aposentadoria por idade, auxílio-doença e salário-maternidade.

Simples Nacional

O Simples Nacional é um Regime Tributário simplificado que abrange empresas de pequeno e médio porte no Brasil.

Ele permite que empresas com faturamento anual dentro de um limite estabelecido optem por um sistema de tributação simplificado e unificado.

As principais características do Simples Nacional são:

- Tributação unificada: As empresas optantes pelo Simples Nacional pagam um único boleto com os impostos federais, estaduais e municipais já consolidados. Isso inclui o IRPJ, CSLL, PIS, Cofins, ICMS e ISS, entre outros, dependendo da atividade e faturamento.

- Escala de alíquotas: As alíquotas do Simples Nacional variam de acordo com o faturamento anual da empresa, com percentuais crescentes à medida que o faturamento aumenta.

- Simplificação burocrática: O Simples Nacional reduz a carga de obrigações acessórias e burocráticas em comparação com outros regimes tributários, como o Lucro Presumido ou o Lucro Real.

É importante destacar que a escolha entre o MEI e o Simples Nacional depende do perfil e do faturamento da empresa, bem como da atividade econômica realizada.

Empresários individuais com faturamento limitado e atividades permitidas pelo MEI podem optar por esse regime tributário. Já empresas de pequeno e médio porte com faturamento dentro dos limites estabelecidos podem escolher o Simples Nacional para simplificar a gestão tributária.

Sendo assim, é aconselhável buscar orientação de um contador para tomar a decisão correta com base nas características específicas do negócio.

Como Participar Do Simples Nacional?

Para participar do Simples Nacional, as empresas precisam cumprir requisitos específicos.

Primeiramente, devem verificar se são elegíveis. Isso inclui ter um faturamento anual de até R$4,8 milhões no ano anterior, estar em dia com órgãos fiscais e não realizar atividades restritas a esse regime.

Em seguida, é necessário optar pelo Simples Nacional no prazo estabelecido pela Receita Federal, resolvendo quaisquer pendências fiscais existentes.

As empresas devem escolher a classificação tributária correta com base na atividade principal e faturamento estimado. Também devem pagar os impostos mensalmente por meio do DAS e manter a regularidade fiscal durante o ano.

Além disso, elas devem cumprir obrigações acessórias, como a entrega de declarações e emissão de notas fiscais de acordo com as regras do regime tributário. É importante tomar essa decisão de adesão com cuidado, considerando as características do negócio.

Também é preciso buscar orientação de um contador especializado em tributação. Isso porque a escolha do regime de tributação mais vantajoso pode variar conforme as particularidades da empresa.

O Simples Nacional é ideal para micro e pequenas empresas. O Lucro Presumido e o Lucro Real são indicados para empresas de maior porte.

Mas ambos os regimes envolvem o cálculo de tributos com base nos resultados reais ou presumidos da empresa. Assim, podem ser mais vantajosos para empresas maiores ou com margens de lucro mais altas.

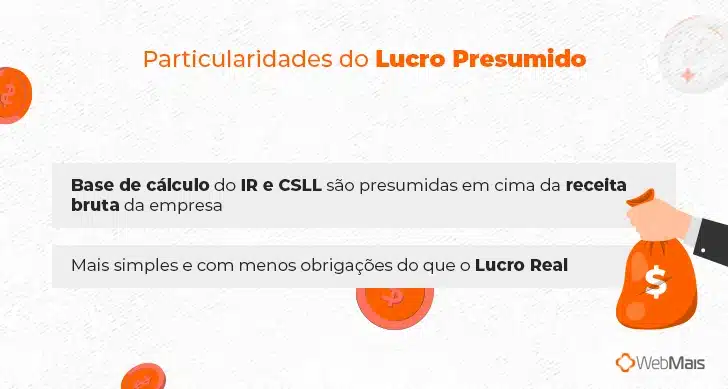

Lucro Presumido

O Lucro Presumido é uma opção para empresas que não se enquadram no Simples Nacional e que não são obrigadas a adotar o Lucro Real.

Dessa forma, nesse regime, a base de cálculo do Imposto de Renda (IR) e da Contribuição Social sobre o Lucro Líquido (CSLL) é presumida com base na receita bruta da empresa.

Uma das vantagens do Lucro Presumido é a simplicidade em relação ao Lucro Real, com menos obrigações acessórias.

Além disso, há uma presunção de lucro, o que pode ser benéfico para empresas com margens de lucro razoavelmente estáveis.

Lucro Real

O Lucro Real é o regime tributário mais complexo e detalhado, sendo obrigatório para algumas empresas, como as de grande porte e as que exercem atividades específicas.

Nesse regime, a empresa apura o Imposto de Renda e a CSLL com base no lucro contábil, considerando todas as receitas e despesas de forma detalhada.

Uma das vantagens do Lucro Real é a possibilidade de deduzir despesas necessárias para o funcionamento do negócio. Assim, o Lucro Real gera uma carga tributária menor em comparação com o Lucro Presumido.

No entanto, esse regime exige um maior controle contábil e fiscal, o que pode aumentar os custos administrativos.

Diferença Entre Os Tipos De Regime De Tributação

Os regimes de tributação são sistemas de regras fiscais que determinam como as empresas calculam e pagam impostos.

Atualmente, no Brasil, existem três principais regimes: Simples Nacional, Lucro Presumido e Lucro Real, cada um com características distintas.

Simples Nacional:

- Simplificação tributária para micro e pequenas empresas;

- Unifica impostos em uma única guia de pagamento;

- Imposto calculado com base no faturamento bruto;

- Menos obrigações acessórias e contabilidade simplificada;

- Restrições de faturamento anual para enquadramento.

Lucro Presumido:

- Imposto calculado com base em uma margem de lucro presumida;

- Possibilidade de aproveitar créditos limitados de impostos;

- Obrigações acessórias mais complexas que o Simples Nacional;

- Adequado para empresas fora do Simples com margens de lucro moderadas.

Lucro Real:

- Impostos calculados com base nos lucros reais da empresa;

- Contabilidade mais complexa e rigorosa;

- Possibilidade de aproveitar diversos créditos fiscais;

- Geralmente aplicado a empresas maiores ou com atividades específicas.

Em resumo, cada regime de tributação tem suas próprias alíquotas e regras para impostos como IRPJ e CSLL. A escolha depende do faturamento, margens de lucro, atividade e estrutura contábil da empresa.

Sendo assim, é essencial consultar um contador ou especialista em tributação, pois as leis fiscais podem mudar ao longo do tempo.

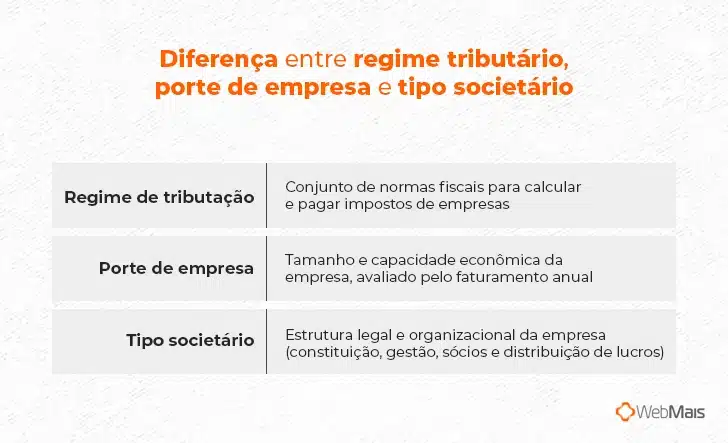

Qual A Diferença Entre Regime Tributário, Porte De Empresa E Tipo Societário?

A diferença entre Regime Tributário, porte de empresa e tipo societário são elementos fundamentais que impactam diretamente a forma como uma empresa opera e lida com suas obrigações legais e fiscais. Você pode conferir sobre cada um a seguir.

Regime Tributário

O regime tributário é o conjunto de normas fiscais que uma empresa segue para calcular e pagar seus impostos.

No Brasil, existem três principais regimes tributários: Simples Nacional, Lucro Presumido e Lucro Real. Sendo assim, cada regime tem regras e alíquotas de impostos específicas, e a escolha do regime afeta a carga tributária da empresa.

Porte De Empresa

O porte de empresa se refere ao tamanho e à capacidade econômica da empresa, geralmente avaliado pelo seu faturamento anual.

As empresas brasileiras são classificadas como Microempresa (ME), Empresa de Pequeno Porte (EPP) e Médio e Grande Porte.

Essa classificação determina obrigações e benefícios fiscais. Mas, os critérios para definir o porte podem variar e são específicos de cada país.

Tipo Societário

O tipo societário trata da estrutura legal e organizacional da empresa, incluindo sua forma de constituição, gestão, sócios e distribuição de lucros.

No Brasil, os tipos societários comuns incluem Sociedade Anônima (S.A.), Sociedade Limitada (Ltda.) e Empresa Individual de Responsabilidade Limitada (EIRELI).

Cada tipo tem características legais, responsabilidades dos sócios e regras próprias. Sendo assim, a escolha do tipo societário afeta responsabilidades, capital mínimo e gestão.

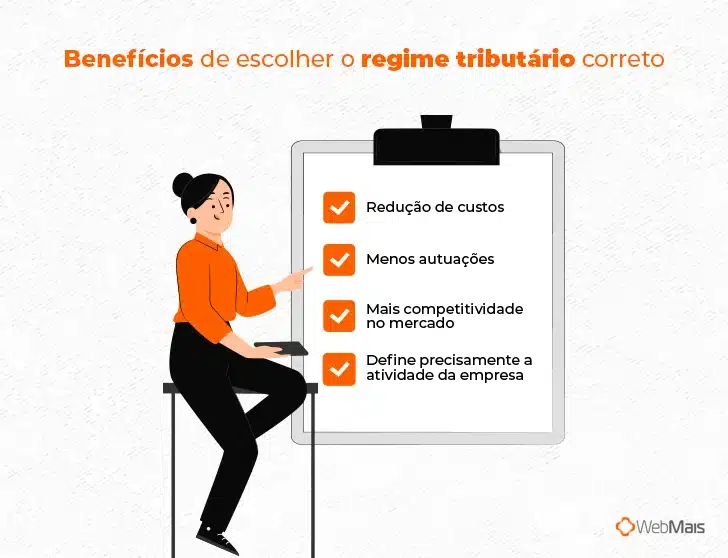

Benefícios De Escolher O Regime De Tributação Correto

A escolha do regime tributário é uma decisão fundamental para as empresas, com impactos que vão além do cumprimento de obrigações fiscais.

O regime de tributação correto pode reduzir custos, evitar autuações fiscais e proporcionar vantagem competitiva. Além disso, define a atividade principal da empresa para fins de incentivos fiscais e permite o planejamento tributário a longo prazo.

Em resumo, a escolha adequada do regime tributário é fundamental para a gestão financeira e estratégica de qualquer empresa.

Veja os principais benefícios abaixo.

Reduz Custos

Escolher o regime tributário adequado pode resultar em economias significativas para a empresa. Isso ocorre porque diferentes regimes têm diferentes alíquotas de impostos e regras de dedução.

Dessa forma, ao selecionar o regime mais vantajoso, a empresa pode minimizar sua carga tributária, o que é essencial para a saúde financeira e a lucratividade do negócio.

Dificulta Autuações

Selecionar o regime de tributação correto ajuda a evitar problemas com a Receita Federal ou outras autoridades fiscais.

Sendo assim, quando a empresa está em conformidade com as regras tributárias aplicáveis, as chances de ser autuada ou enfrentar penalidades diminuem significativamente.

Aumenta A Competitividade Da Empresa

Escolher o regime de tributação adequado pode proporcionar uma vantagem competitiva.

Com uma carga tributária menor, a empresa pode oferecer preços mais competitivos em seus produtos ou serviços, o que pode atrair mais clientes e aumentar sua fatia de mercado.

Dessa forma, a empresa também pode liberar recursos financeiros para investimentos em crescimento e inovação.

Define De Forma Precisa A Atividade Da Empresa

Ao optar por um regime tributário, a empresa está, de certa forma, definindo sua atividade principal perante a Receita Federal. Isso pode ser benéfico ao buscar incentivos fiscais específicos relacionados a determinadas atividades.

Além disso, a escolha adequada do regime de tributação também ajuda a estabelecer uma estrutura fiscal clara, o que é importante para o planejamento tributário a longo prazo.

Como Consultar O Regime Tributário?

Para consultar o regime tributário de uma empresa no Brasil, você pode seguir os passos abaixo:

- Acesse o site da Receita Federal: Visite o site oficial da Receita Federal do Brasil;

- Acesse o e-CAC: No site da Receita Federal, clique na opção “Centro de Atendimento Virtual (e-CAC)” ou procure por essa opção no menu;

- Acesse o sistema “CNPJ”: Dentro do e-CAC, você pode encontrar a opção “CNPJ” ou “Cadastro Nacional da Pessoa Jurídica”. Selecione uma delas;

- Faça login: Você precisará fazer login no sistema usando o certificado digital ou o código de acesso ao e-CAC. Se você ainda não tem um código de acesso, siga as instruções para obtê-lo no próprio site;

- Consulte o regime tributário: Após fazer login, você poderá consultar informações sobre a empresa, incluindo o regime de tributação. Procure pela opção que permite consultar o “Perfil do Simples Nacional” ou “Opção pelo Simples Nacional”;

- Verifique as informações: No resultado da consulta, você encontrará informações sobre o regime tributário da empresa, que pode ser o Simples Nacional, Lucro Real ou Lucro Presumido. Certifique-se de verificar se as informações estão atualizadas e corretas.

Lembre-se de que as informações sobre o regime de tributação podem ser alteradas ao longo do tempo. Então, é importante manter-se atualizado e fazer verificações periódicas, especialmente ao início de cada ano fiscal.

Além disso, se você tiver dúvidas específicas sobre a situação tributária da sua empresa, é aconselhável consultar um contador ou um profissional especializado em contabilidade. Isso porque fornecem orientações detalhadas e personalizadas com base na situação específica da sua empresa.

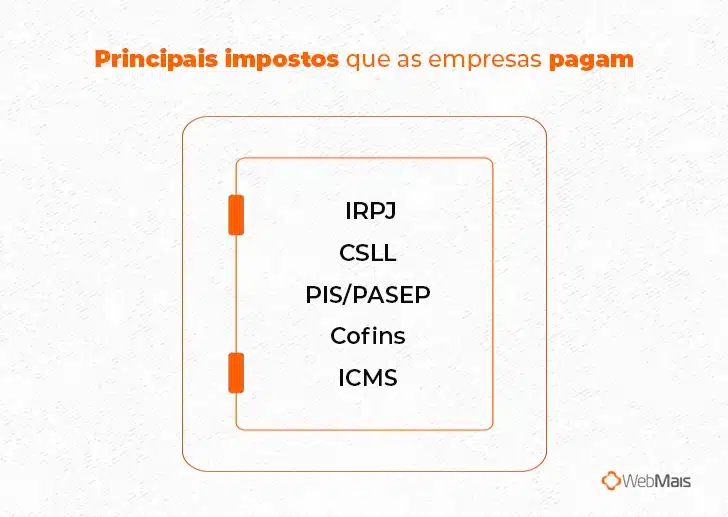

Quais Os Principais Tipos De Impostos Para Empresas?

As empresas devem pagar diferentes tipos de impostos, que dependem do que fazem e de seu tamanho. Esses impostos também seguem as regras do país onde estão.

Abaixo estão os principais impostos que as empresas no Brasil precisam pagar:

IRPJ

O Imposto de Renda da Pessoa Jurídica, ou IRPJ, é semelhante ao Imposto de Renda das pessoas, porém aplicado às empresas.

Ele consiste em uma taxa incidente sobre o lucro obtido pela empresa e é regulado pelas normas tributárias estabelecidas pela Receita Federal.

Sendo assim, a alíquota e a forma de cálculo desse imposto variam de acordo com a estrutura e atividades da empresa. Logo, podem ser influenciadas por diversos fatores, como o regime tributário adotado e as deduções permitidas por lei.

CSLL

A CSLL é uma contribuição que acompanha o Imposto de Renda das empresas e possui diferentes alíquotas, variando de acordo com o tipo de empresa.

A maioria das empresas paga uma alíquota de 9%. Mas, para instituições financeiras e algumas outras categorias, essa alíquota pode chegar a 15%.

No caso das empresas enquadradas no Simples Nacional, a alíquota da CSLL é semelhante à do IRPJ e pode chegar a até 0,79%.

PIS/PASEP

O PIS/PASEP são contribuições destinadas a financiar benefícios sociais, como o seguro-desemprego e o abono salarial.

O montante que as empresas contribuem está vinculado ao seu faturamento e pode variar dentro da faixa de 0,65% a 1,65%.

Cofins

A Cofins é uma contribuição que incide sobre o faturamento das empresas e tem como finalidade o financiamento da seguridade social.

Vale destacar que as pequenas e microempresas optantes pelo Simples Nacional estão isentas dessa obrigação tributária.

ICMS

O ICMS é um imposto obrigatório para empresas envolvidas em operações comerciais e de transporte que abrangem diferentes estados e municípios no Brasil.

Ele incide sobre a circulação de mercadorias e a prestação de serviços, sendo um tributo estadual. Isso significa que sua alíquota e regras de cobrança variam de acordo com a legislação de cada estado.

Este imposto é aplicado a uma ampla gama de setores econômicos, incluindo empresas de comunicação, transporte de cargas, e muitos outros.

Sua importância reside na contribuição para a arrecadação de recursos para os estados. Isso porque podem ser direcionados para investimentos em áreas como saúde, educação, segurança pública e infraestrutura.

Portanto, o ICMS é um tributo fundamental para a manutenção e desenvolvimento das unidades federativas do Brasil. Assim, sua aplicação e regulamentação devem ser observadas com rigor pelas empresas que atuam em diferentes regiões do país.

ISS

O ISS é um imposto aplicado a empresas que oferecem serviços de diversas naturezas. A alíquota desse imposto varia de acordo com o município, porém, em geral, fica estabelecida entre 2% e 5% como faixa mínima e máxima.

Como Escolher O Melhor Regime Tributário?

Escolher o regime de tributação adequado ao abrir uma empresa é de extrema importância, uma vez que essa escolha pode impactar significativamente os pagamentos de impostos.

Embora existam diversas opções disponíveis, como Lucro Real, Lucro Presumido e Simples Nacional, é essencial compreender que essa decisão nem sempre é de livre arbítrio.

O regime de Lucro Real oferece a maior flexibilidade, permitindo uma apuração mais precisa dos impostos devidos.

Já o Lucro Presumido apresenta algumas limitações e regras pré-estabelecidas, enquanto o Simples Nacional é mais rigoroso e voltado para empresas de menor porte.

Portanto, antes de tomar uma decisão, é fundamental levar em consideração diversos fatores, como o tipo de atividade da empresa, seu faturamento, a margem de lucro esperada, entre outros.

Uma análise minuciosa é essencial para determinar o regime tributário mais vantajoso, evitando assim pagamentos excessivos ou insuficientes de impostos e garantindo uma gestão financeira mais eficiente.

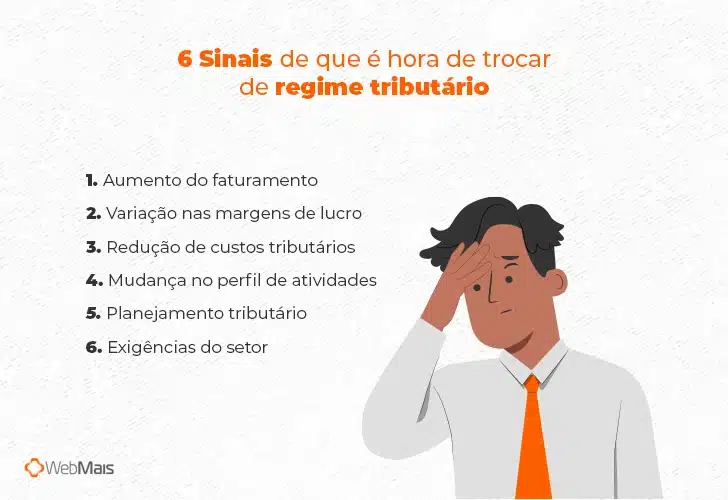

Quando Trocar De Regime Tributário?

A decisão de mudar o regime tributário deve ser cuidadosamente considerada e baseada na análise das condições financeiras e operacionais da empresa.

Os regimes tributários comuns são Simples Nacional, Lucro Presumido e Lucro Real. Situações em que a troca pode ser apropriada incluem:

- Aumento do faturamento: Se a empresa está crescendo e se aproximando dos limites do Simples Nacional ou Lucro Presumido, considerar o Lucro Real pode ser vantajoso.

- Variação das margens de lucro: O Lucro Real é melhor se houver mudanças significativas nas margens de lucro, enquanto o Lucro Presumido usa margens fixas.

- Redução de custos tributários: O Lucro Real pode ser mais econômico, especialmente com despesas dedutíveis.

- Mudança no perfil de atividades: Mudanças na natureza das atividades podem influenciar a escolha do regime.

- Planejamento tributário: Algumas situações podem exigir a troca para minimizar custos fiscais.

- Exigências do setor: Alguns setores têm regras específicas; por exemplo, instituições financeiras devem adotar o Lucro Real.

É fundamental consultar um contador ou especialista em tributação e garantir conformidade com a legislação tributária vigente antes de fazer a mudança de regime de tributação.

Como O Planejamento Tributário Pode Ajudar?

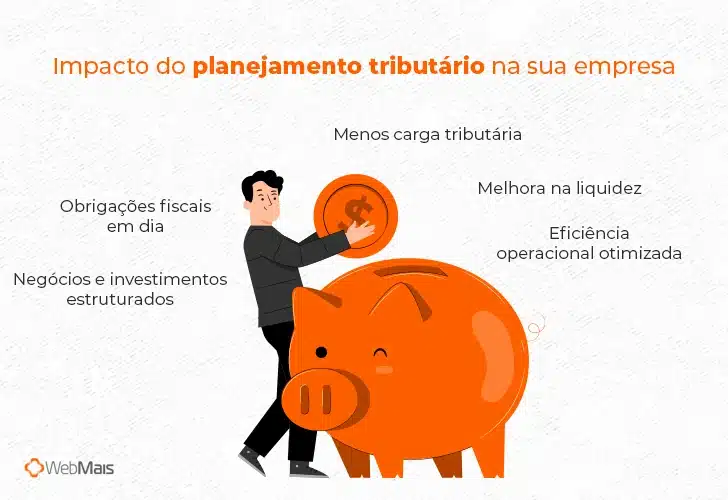

O planejamento tributário é uma estratégia que as empresas e indivíduos podem usar para otimizar seus impostos e reduzir sua carga tributária de maneira legal e ética. Ele pode ajudar de várias maneiras:

- Redução da carga tributária: O planejamento tributário permite identificar oportunidades legais para reduzir o montante de impostos que uma empresa ou pessoa precisa pagar. Isso ocorre por meio de deduções, créditos fiscais, estruturação eficiente de transações, entre outros métodos;

- Melhora na liquidez: Com menos impostos, o planejamento tributário pode melhorar a liquidez de uma empresa ou pessoa, liberando recursos financeiros que seriam destinados ao pagamento de impostos;

- Cumprimento das obrigações fiscais: Planejar os impostos de forma eficiente ajuda a evitar problemas com o fisco, como multas e penalidades por não cumprir com as obrigações fiscais. Isso ajuda a manter uma boa relação com as autoridades tributárias e permite aproveitar benefícios fiscais, como incentivos governamentais;

- Estruturação de negócios e investimentos: Planejar os impostos é importante ao tomar decisões sobre como estruturar negócios, realizar fusões e aquisições, fazer investimentos e gerenciar ativos. Isso porque as decisões podem ter implicações significativas na tributação;

- Melhoria da eficiência operacional: Ao considerar a carga tributária nas decisões de negócios, as empresas podem tomar medidas para melhorar sua eficiência operacional, reduzindo custos indiretos relacionados a impostos;

É importante observar que o planejamento tributário deve ser feito dentro dos limites da lei e deve ser transparente. Evitar práticas fiscais abusivas ou ilegais é essencial para evitar consequências legais negativas.

Para obter aconselhamento específico sobre planejamento tributário, é recomendável consultar um contador ou consultor tributário qualificado, que poderá fornecer orientações personalizadas com base na situação financeira e fiscal individual ou empresarial.

Passo A Passo Para Fazer Um Planejamento Tributário

Seguindo esse passo a passo, sua empresa estará mais preparada para tomar decisões inteligentes em relação à tributação, reduzindo custos e maximizando sua eficiência financeira.

1. Coletar Dados

O primeiro passo é coletar todas as informações financeiras e contábeis da empresa. Isso inclui receitas, despesas, investimentos, patrimônio, entre outros dados relevantes para a análise tributária.

Essa coleta assegura que nenhum aspecto importante seja negligenciado no processo, possibilitando uma análise tributária completa e precisa.

2. Análise Da Natureza Jurídica E Enquadramento

Neste passo importante, é essencial analisar como a empresa é legalmente constituída e como está enquadrada em termos de impostos.

Isso envolve verificar se a empresa é uma pessoa jurídica ou física, seu tamanho e outras características que afetam a maneira como ela paga impostos.

Essa análise ajuda a garantir que a empresa esteja cumprindo suas obrigações fiscais de maneira adequada e eficaz.

3. Estudo E Escolha Do Regime Tributário

Depois de analisar o tipo de empresa e outros fatores, é hora de ver quais opções de pagamento de impostos estão disponíveis. Elas são o Simples Nacional, Lucro Presumido ou Lucro Real.

Assim, escolher o jeito certo de pagar impostos pode fazer você economizar muito dinheiro.

4. Elaboração Do Plano Tributário

Após a definição do regime de tributação adequado, torna-se essencial desenvolver um plano tributário minucioso e abrangente.

Essa etapa envolve uma análise profunda das obrigações fiscais, a determinação de prazos de pagamento e a criação de estratégias estruturadas para a otimização da carga tributária da empresa.

5. Considere Uma Boa Tecnologia

Um elemento importante para a eficácia do planejamento tributário é a utilização de tecnologia adequada. Um bom sistema ERP, como o ERP Webmais, pode ser extremamente útil.

Ele ajuda na gestão financeira, no acompanhamento das obrigações fiscais, na geração de relatórios e na automação de processos contábeis. Dessa forma, facilita a transição de regimes tributários e garante conformidade fiscal.

Conclusão

O conhecimento e a compreensão dos regimes tributários são fundamentais para o sucesso de qualquer empresa ou empreendedor.

Em outras palavras, escolher o regime de tributação correto pode reduzir custos, melhorar a competitividade, garantir o cumprimento das obrigações fiscais. Em última análise, também contribui para a saúde financeira do negócio.

Além disso, o planejamento tributário desempenha um papel crucial na otimização dos impostos e na redução da carga tributária de maneira legal e ética.

Ele envolve a coleta de dados financeiros, a análise da natureza jurídica, a escolha do Regime Tributário adequado e a elaboração de um plano tributário eficiente.

Portanto, para tomar decisões informadas e estratégicas em relação à tributação, é essencial contar com a orientação de profissionais qualificados, como contadores e consultores tributários.

A escolha do Regime Tributário e a implementação de um planejamento tributário sólido podem fazer a diferença no sucesso e na sustentabilidade de uma empresa no ambiente econômico complexo e regulamentado de hoje.

Para uma gestão tributária eficiente, o ideal é contar com um ERP completo. Agende uma demonstração gratuita do ERP WebMais e entenda como ele facilita o seu controle de tributos, além de toda a gestão das indústrias e distribuidoras.