- O Que É Lucro Presumido?

- Quais As Principais Características Do Lucro Presumido?

- Quem Pode Optar Pelo Lucro Presumido?

- Quais As Vantagens E Desvantagens Do Lucro Presumido?

- Quais São Os Impostos Do Lucro Presumido?

- Como Calcular Impostos Do Lucro Presumido?

- Quais As Diferenças Entre Lucro Presumido, Simples Nacional Ou Lucro Real?

- Quais São As Obrigações Acessórias No Lucro Presumido?

- Como Saber Se O Lucro Presumido É A Opção Certa Para Uma Empresa?

- Conclusão

O Lucro Presumido é um dos regimes tributários disponíveis no Brasil, normalmente usado por empresas com faturamento acima de R$ 3,6 milhões por ano.

A escolha do regime tributário mais adequado para cada negócio é um passo muito importante para a sua saúde financeira da empresa.

Enquanto a opção correta pode ajudar a reduzir custos tributários, a opção errada pode fazer com que a empresa pague impostos. Mas, muitas vezes, eles são desnecessários.

Por isso é tão importante que você conheça as suas opções antes de tomar uma decisão. Neste artigo, você vai conhecer melhor o Lucro Presumido e o seu funcionamento, além de entender em quais casos é mais vantajoso adotá-lo.

Mas, antes, vamos lembrar que o regime da empresa é definido pelo faturamento. Então, depois da leitura, experimente o ERP WebMais gratuitamente e saiba como ele otimiza e potencializa sua receita.

Agora, vamos para a leitura!

O Que É Lucro Presumido?

O Lucro Presumido é um regime tributário que tem como principal característica a apuração simplificada do Imposto de Renda da Pessoa Jurídica (IRPJ). Além disso, ele também engloba a Contribuição Social Sobre o Lucro Líquido (CSLL).

Para a cobrança desses impostos, a Receita Federal toma como base uma presunção sobre o lucro da empresa para o ano. Esse valor é usado como base para o cálculo.

Assim, a empresa não precisa mais comprovar para o Fisco que houve lucro no período do recolhimento.

Em alguns casos, essa forma de apuração pode não ser vantajosa. Mas, em outros, é a melhor opção para quem quer pagar menos impostos.

Quais As Principais Características Do Lucro Presumido?

A principal característica do Lucro Presumido é o sistema de tributação baseado em uma presunção sobre o lucro de uma empresa para um determinado período.

Nesse tipo de regime, as alíquotas de presunção são as seguintes:

- 1,6% para venda de combustíveis e gás natural;

- 8% para vendas em geral, transporte de cargas, atividades imobiliárias, serviços hospitalares;

- 8% para industrialização para terceiros com recebimento de material e demais atividades não especificadas que não sejam prestação de serviços;

- 16% para transporte que não seja de cargas e serviços em geral;

- 32% para serviços profissionais que exijam formação técnica ou acadêmica, consultoria, intermediação de negócios, administração de bens, construção civil e serviços em geral.

Outra característica do Lucro Presumido é que alguns impostos não são pagos mensalmente. O IRPJ e o CSLL são apurados e pagos trimestralmente.

Mas, além do IRPJ e do CSLL, outros impostos também incidem sobre as empresas do Lucro Presumido. Vamos falar sobre eles mais adiante, ainda aqui neste artigo.

Antes, que tal conhecer a ferramenta que vai otimizar sua gestão financeira e deixar sua tributação em dia? Peça uma demonstração gratuita e entenda como o ERP WebMais vai melhorar seus resultados financeiros.

Quem Pode Optar Pelo Lucro Presumido?

O Lucro Presumido pode ser usado pela maioria das empresas no Brasil, desde que faturem até R$ 78 milhões. Além disso, não podem optar por esse regime empresas que operam em ramos específicos, como os bancos e empresas públicas.

Entretanto, em alguns casos, o Lucro Presumido não é o regime mais vantajoso. Isso porque, para as empresas que podem ser optantes pelo Simples Nacional, o regime simplificado costuma ser a melhor opção.

Quais As Vantagens E Desvantagens Do Lucro Presumido?

A principal vantagem de optar pelo Lucro Presumido é a economia de impostos quando o lucro da empresa é maior do que o percentual de isenção.

Além disso, nesse modelo há menos necessidade de fazer cálculos e armazenar documentos, evitando o recolhimento incorreto de impostos.

Outra vantagem são as alíquotas menores para impostos como PIS e COFINS.

Por outro lado, quem opta pelo Lucro Presumido pode pagar mais impostos do que o necessário. Isso ocorre caso a empresa esteja com uma margem de lucro menor do que a presumida.

Para quem tem folha de pagamento alta, o Lucro Presumido tem ainda a desvantagem de pagar altos valores de INSS sobre a folha.

E para os prestadores de serviços, a desvantagem é que, muitas vezes, as presunções feitas podem ser bastante diferentes da realidade. Nesses casos, a empresa paga mais impostos do que deveria.

Quais São Os Impostos Do Lucro Presumido?

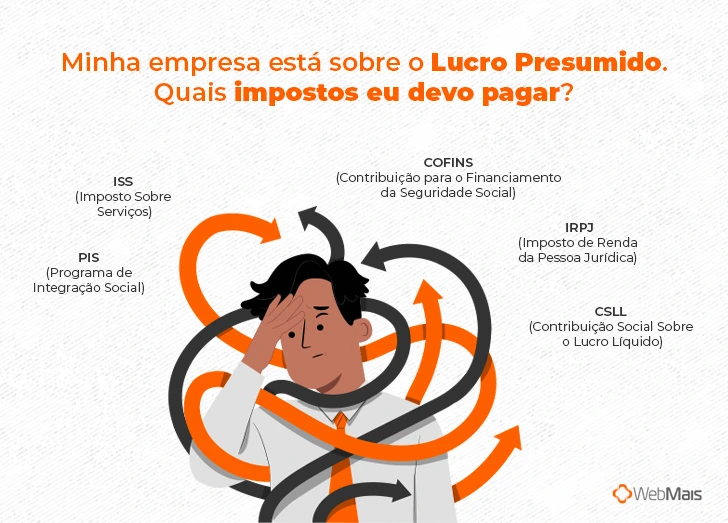

Como você já sabe, as empresas do Lucro Presumido pagam, trimestralmente, dois impostos: o IRPJ e o CSLL. Para o IRPJ, a alíquota é de 15% e, para o CSLL, de 9%.

Ambos incidem sobre os percentuais de presunção de lucro, a depender do ramo de atividade da empresa.

Além desses, a empresa enquadrada neste regime deve pagar alguns impostos mensalmente. São eles:

- Imposto Sobre Serviços (ISS): alíquota de 2,5% a 5%, a depender do município e do topo de serviço prestado;

- Programa de Integração Social (PIS): 0,65%;

- Contribuição para o Financiamento da Seguridade Social (COFINS): 3%.

Como Calcular Impostos Do Lucro Presumido?

O primeiro passo para calcular os impostos do Lucro Presumido é conhecer o faturamento da empresa no período de apuração e a margem de lucro presumida.

Depois, você deve aplicar a margem de lucro presumida sobre o faturamento e calcular o imposto de acordo com a alíquota prevista na legislação.

Considerando que o lucro apurado para o período foi de R$ 30 mil, veja como calcular o valor de cada imposto!

IRPJ

A alíquota do IRPJ é de 15% sobre o Lucro Presumido e de 10% para o Lucro Presumido superior a R$ 20 mil por mês. Para o lucro de R$ 30 mil, o cálculo é o seguinte:

15% de 30.000 = R$ 4.500,00;

10% dos 10.000 excedentes = R$ 1.000,00;

Total do IRPJ: R$ 5.500,00.

CSLL

A CSLL tem uma alíquota de 9% sobre o lucro na maioria dos casos. Então, a empresa que lucrou R$ 30 mil no período vai recolher R$ 2.700 para o imposto.

Quais As Diferenças Entre Lucro Presumido, Simples Nacional Ou Lucro Real?

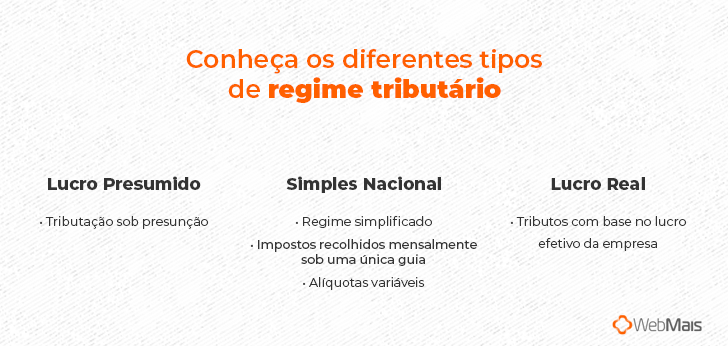

O Lucro Real e o Lucro Presumido são outros dois regimes tributários bastante utilizados no Brasil.

No Lucro Real, a tributação do IRPJ e CSLL é feita com base no lucro efetivo de uma empresa no período de apuração. No caso do Lucro Presumido, a tributação é feita sob sua presunção.

Já o Simples Nacional é um regime simplificado, no qual todos os impostos são recolhidos mensalmente por meio de uma única guia. As alíquotas variam de acordo com as atividades exercidas pela empresa e pela sua faixa de faturamento nos últimos 12 meses.

Quais São As Obrigações Acessórias No Lucro Presumido?

Como em qualquer regime tributário, o Lucro Presumido exige que o contribuinte cumpra com algumas obrigações acessórias. São elas:

- Manter uma série de livros comerciais e fiscais, como o Livro Diário, Livro Razão, Livro de Registro de Duplicatas, entre outros;

- DES – Declaração Eletrônica de Serviços (obrigatória somente para empresas prestadoras de serviço);

- GIA – Guia de Informações e Apuração do ICMS;

- EFD ICMS/IPI – Escrituração Contábil Digital;

- DCTF – Declaração de Débitos Tributários Federais;

- ECD – Escrituração Contábil Digital;

- ECF – Escrituração Contábil Fiscal;

- DIRF – Declaração do Imposto sobre a Renda Retido na Fonte;

- RAIS – Relação Anual de Informações Sociais;

- SEFIP – Sistema Empresa de Recolhimento do FGTS e Informações à Previdência Social;

- GFIP – Guia de Recolhimento de FGTS e de Informações à Previdência Social.

Como Saber Se O Lucro Presumido É A Opção Certa Para Uma Empresa?

Normalmente, o Lucro Presumido é vantajoso para empresas que tenham margens de lucro acima da presunção. Dessa forma, é possível pagar menos impostos.

A melhor maneira de descobrir se o regime é mesmo o ideal para o seu negócio é contar com o auxílio de um contador. Isso porque esse profissional vai analisar todas as informações sobre a sua empresa e indicar o regime tributário mais vantajoso.

Conclusão

O Lucro Presumido pode ser bastante vantajoso para médias e grandes empresas, desde que o lucro não seja menor do que o valor presumido. Afinal, quando isso acontece, a empresa acaba pagando impostos com uma base de cálculo maior do que a real.

Mas, seja qual for o regime tributário escolhido para a sua empresa, manter a organização contábil, fiscal e financeira é fundamental para evitar erros. Além disso, assim você também garante o funcionamento da empresa dentro da legalidade.

Para te ajudar, o ERP WebMais possui uma funcionalidade criada para otimizar seu faturamento. Agende uma demonstração e conheça essa e outras ferramentas do sistema.