O ICMS, ou Imposto sobre Circulação de Mercadorias e Serviços, é um tributo que incide sobre operações como vendas, serviços de transporte, comunicações e importações.

Esse imposto tem impacto direto no custo das mercadorias e serviços, sendo repassado ao consumidor final em muitas situações.

Quer entender mais sobre como o ICMS funciona? Continue lendo este artigo e fique por dentro!

O que é ICMS?

O ICMS, ou Imposto sobre Circulação de Mercadorias e Serviços, é um tributo estadual no Brasil.

Apenas o estado e o Distrito Federal têm autoridade para instituí-lo, conforme o artigo 155, inciso II, da Constituição Federal de 1988.

De maneira resumida, esse imposto incide sobre a movimentação de mercadorias, serviços de transporte, telecomunicações e importações. Ou seja, no momento da emissão da nota fiscal, seja por ERP ou não, ele deve estar presente.

Além disso, sua alíquota varia de estado para estado, podendo também mudar conforme o tipo de produto ou serviço envolvido.

Como funciona o ICMS?

O ICMS funciona como um imposto aplicado na mudança de titularidade de uma mercadoria ou serviço. Em resumo, não se baseia apenas no registro em nota fiscal, mas na transferência de propriedade.

Dessa maneira, esse imposto incide em vendas, transporte, telecomunicações e importações, variando conforme o estado e o tipo de operação.

Como pagar o ICMS?

Para pagar o ICMS, a empresa deve se cadastrar na Sefaz de sua região e obter a Inscrição Estadual (IE), que comprova sua condição de contribuinte.

Portanto, o recolhimento é feito por guias emitidas no sistema da Sefaz, sempre observando prazos e regras específicas para evitar multas e encargos adicionais.

Quem paga ICMS?

O ICMS é pago por pessoas físicas ou jurídicas que realizam a circulação de mercadorias.

Sendo assim, a cobrança é feita de forma estadual, e as alíquotas podem variar conforme as regras de cada estado, sendo aplicadas ao tipo de produto ou serviço.

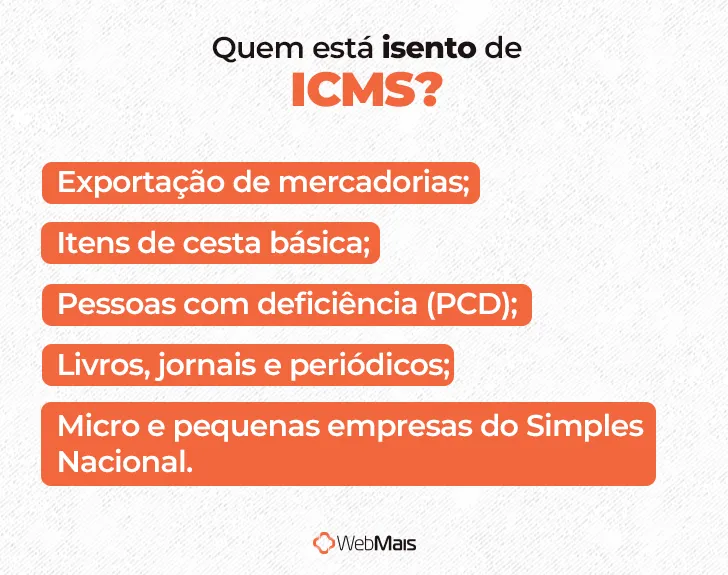

Quem está isento de ICMS?

A isenção de arrecadação do ICMS abrange operações específicas, como as relacionadas a energia elétrica e petróleo — incluindo seus derivados — quando destinados à industrialização ou comercialização.

Transações envolvendo ouro também são isentas, mas apenas quando este é considerado ativo financeiro ou instrumento cambial, conforme definido por lei.

Como o ICMS é recolhido?

O recolhimento do valor do ICMS, por sua vez, é realizado pelo estado responsável, utilizando uma guia específica fornecida pela Secretaria da Fazenda.

Além disso, empresas optantes pelo Simples Nacional devem efetuar o pagamento do ICMS na guia DAS, que consolida todos os tributos, sempre respeitando os sublimites definidos por cada estado.

Como calcular o ICMS?

Para calcular o valor do imposto corretamente, é importante seguir uma fórmula básica. Você deve multiplicar o preço do produto pela alíquota do estado onde a operação será realizada.

Por exemplo, se um produto custa R$ 100 e a alíquota estadual é de 18%, o cálculo será: R$ 100 x 18%, resultando em R$ 18 de ICMS. Dessa forma, o valor total do produto será R$ 118.

Além disso, é fundamental considerar que existem diferentes tipos de ICMS aplicáveis, como o interno, o interestadual e o diferencial de alíquotas (DIFAL), dependendo da natureza da operação.

O Que É Diferencial de Alíquota de ICMS (DIFAL)?

O DIFAL é um imposto aplicado em operações interestaduais para equilibrar a arrecadação entre estados.

Ele surgiu com o crescimento do e-commerce, garantindo que o imposto seja distribuído entre a origem e o destino da mercadoria.

O cálculo do DIFAL é baseado na diferença entre a alíquota interna do estado de destino e a alíquota interestadual aplicada na venda.

Quais operações incidem o ICMS?

O ICMS, por ser um imposto abrangente, incide sobre diversas operações essenciais para o comércio e serviços.

Ele regula atividades que envolvem circulação de mercadorias, transporte e prestação de serviços. Confira os principais casos:

- Venda e transferência de produtos: Aplica-se mesmo em operações entre estados.

- Transporte: Incide sobre transporte de bens, pessoas ou valores entre municípios ou estados.

- Importação de mercadorias: Mesmo que seja para consumo próprio, o imposto é aplicado.

- Prestação de serviço no exterior: Quando o tomador está localizado no Brasil.

- Serviços de telecomunicação: Como telefonia, internet e TV.

Quais operações não incidem o ICMS?

O ICMS não incide quando não há circulação jurídica da mercadoria, ou seja, quando não ocorre transferência de titularidade.

Exemplos comuns incluem operações de comodato e locação, onde o bem retorna ao remetente sem gerar venda.

Além disso, em algumas situações, o ICMS pode ser isento ou não aplicável conforme a legislação estadual vigente.

Qual a importância do ICMS

O ICMS é um dos impostos mais relevantes para a arrecadação dos estados, garantindo recursos essenciais para a administração pública.

Ele financia setores estratégicos, como saúde, educação, segurança e infraestrutura, impactando diretamente o desenvolvimento econômico regional.

Além disso, sua arrecadação contribui para a manutenção dos serviços públicos, beneficiando empresas e consumidores.

Tabela de alíquotas do ICMS 2025

A tabela de alíquotas do ICMS para 2025 apresenta variações entre os estados, influenciando diretamente os custos de empresas e consumidores.

Além disso, algumas unidades da federação, como Acre, Espírito Santo, Maranhão, Piauí, Rio Grande do Norte e Sergipe, já anunciaram mudanças para o ano de 2025.

Importante lembrar que existem exceções aplicáveis a produtos e setores específicos, tornando essencial a consulta à tabela oficial do estado para evitar surpresas.

Alíquotas de ICMS por Estado (Atualizado para 2025)

| Acre | 19% |

| Alagoas | 20% (19% + 1% FECOEP) |

| Amapá | 18% |

| Amazonas | 20% |

| Bahia | 20,5% |

| Ceará | 20% |

| Distrito Federal | 20% |

| Espírito Santo | 17% |

| Goiás | 19% |

| Maranhão | 22% |

| Mato Grosso | 17% |

| Mato Grosso do Sul | 17% |

| Minas Gerais | 18% |

| Pará | 19% |

| Paraíba | 20% |

| Paraná | 19,5% |

| Pernambuco | 20,5% |

| Piauí | 21% |

| Roraima | 20% |

| Rio de Janeiro | 22% (20% + 2% FECP) |

| Rio Grande do Norte | 18% |

| Rio Grande do Sul | 17% |

| Santa Catarina | 17% |

| São Paulo | 18% |

| Sergipe | 20% (19% + 1% FECOEP) |

| Tocantins | 20% |

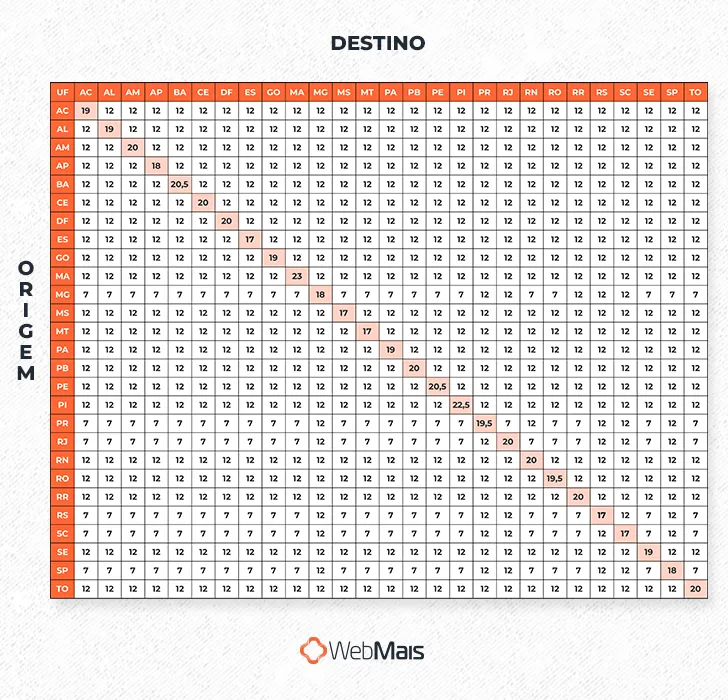

Alíquotas interestaduais ICMS 2025

Para calcular o ICMS interestadual corretamente, é essencial consultar a tabela oficial que relaciona estado de origem e destino da mercadoria.

Primeiro, identifique de onde parte a venda e para onde será enviada. Em seguida, cruze as informações na tabela para encontrar a alíquota interestadual aplicável.

Apesar das alíquotas gerais, algumas legislações estaduais podem estabelecer exceções, alterando os percentuais para determinadas operações.

Portanto, antes de emitir uma nota fiscal interestadual, verifique sempre a alíquota atualizada junto à Secretaria da Fazenda do estado correspondente.

Qual é a relação entre o ICMS e a substituição tributária?

A Substituição Tributária (ST) é um regime onde a responsabilidade pelo pagamento do ICMS é transferida para um único contribuinte da cadeia comercial.

Esse modelo evita a cobrança sucessiva do imposto e simplifica a arrecadação, garantindo maior controle fiscal por parte dos estados.

Na prática, o primeiro elo da cadeia, geralmente o fabricante ou importador, recolhe o ICMS antecipadamente, antes da mercadoria chegar ao consumidor final.

A aplicação desse regime varia conforme o tipo de produto e as determinações de cada estado, exigindo atenção às normas estaduais vigentes.

O que acontece se eu não recolher este imposto?

Deixar de pagar o ICMS pode gerar grandes problemas para a empresa, desde multas elevadas até complicações jurídicas.

Inicialmente, o débito sofre acréscimos de juros e multas, tornando-se uma dívida ainda maior com o passar do tempo.

Além disso, os valores não pagos são inscritos na dívida ativa, permitindo que o Fisco cobre judicialmente por meio de execução fiscal.

Essa inadimplência pode resultar no bloqueio de bens, restrições bancárias e até na suspensão da inscrição estadual da empresa.

Para evitar riscos e garantir conformidade fiscal, é fundamental manter os pagamentos em dia e contar com um bom planejamento tributário.

Conclusão

Agora você já sabe o que é ICMS e a importância de realizar o recolhimento corretamente para evitar problemas fiscais.

Em 2025, algumas alíquotas serão alteradas, exigindo atenção redobrada para evitar cálculos incorretos e possíveis penalidades.

Para simplificar esse processo e garantir que sua empresa esteja sempre em conformidade, utilize o ERP da WebMais.

Com a automação financeira, você não precisa se preocupar com preenchimentos manuais, prazos ou mudanças tributárias.

Agende agora uma demonstração gratuita e veja como otimizar sua gestão fiscal com mais segurança e eficiência!