- O que é balanço patrimonial?

- Quando deve ser feito o balanço patrimonial?

- Quais os tipos de balanço patrimonial?

- Como montar o balanço patrimonial?

- O que analisar em um Balanço Patrimonial?

- Quais indicadores são obtidos por meio do balanço?

- O registro contábil é obrigatório?

- Exemplo de Balanço Patrimonial

- Qual a diferença entre balanço patrimonial e DRE?

- Como calcular Patrimônio Líquido no Balanço Patrimonial?

- Conclusão

De maneira resumida, o balanço patrimonial é um relatório contábil que apresenta a situação financeira de uma empresa em um determinado período. Além disso, ele mostra, todos os ativos, passivos e o patrimônio líquido.

Dessa maneira, o balanço patrimonial é obrigatório por lei no Brasil para diversas empresas, sendo essencial para manter a conformidade fiscal.

Com ele, é possível entender onde estão os recursos da empresa e como eles estão sendo financiados — por capital próprio ou de terceiros.

Portanto, saber como fazer um balanço patrimonial é fundamental para garantir a transparência e o crescimento sustentável da empresa.

Quer entender como montar o seu passo a passo, de forma prática e sem complicações? Continue a leitura e veja como fazer um balanço patrimonial do jeito certo.

O que é balanço patrimonial?

O balanço patrimonial é um relatório contábil que revela a situação financeira da empresa em uma data específica.

Em resumo, ele apresenta claramente os ativos, passivos e o patrimônio líquido, organizando todos os recursos e obrigações.

Assim sendo, o balanço patrimonial é uma exigência legal, sendo obrigatório para empresas que precisam prestar contas ao Fisco.

Como consequência, o balanço patrimonial não somente cumpre uma função legal, mas também oferece uma visão estratégica para a gestão financeira do negócio.

Qual é o objetivo?

O principal objetivo do balanço patrimonial de uma empresa, é mostrar a real situação financeira. Ele revela se há lucro, prejuízo ou equilíbrio nas contas.

Ou seja, o balanço patrimonial ajuda a identificar o nível de endividamento. Com isso, é possível entender se a empresa consegue arcar com seus compromissos.

Outro ponto importante é o suporte ao planejamento estratégico. Para isso, o balanço patrimonial mostra onde investir e onde cortar gastos.

Como também, ele é essencial para o planejamento tributário. Ao entender melhor o patrimônio, a empresa pode pagar menos impostos, legalmente.

Em resumo, o balanço patrimonial vai muito além de números. Ele guia decisões, aponta riscos e fortalece a gestão financeira.

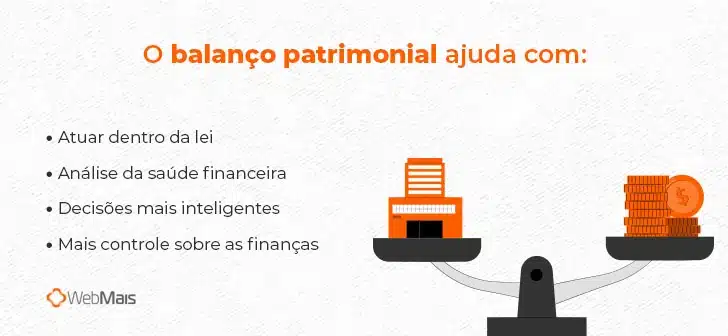

Qual a importância?

O balanço patrimonial é essencial para entender a saúde financeira da empresa. Ele exibe, com clareza, os ativos, passivos e o patrimônio líquido.

Com essas informações em mãos, os gestores verificam se a empresa consegue cumprir suas obrigações financeiras com segurança.

Ao mesmo tempo, é possível avaliar o potencial de crescimento do negócio. Isso facilita decisões sobre investimentos, expansão e cortes de gastos.

Por outro lado, o balanço patrimonial também permite identificar a eficiência operacional. Assim, fica mais fácil ajustar processos e reduzir desperdícios.

Consequentemente, ele se torna uma base sólida para a criação de relatórios gerenciais mais precisos e completos.

Além do controle gerencial, esse documento serve como apoio ao planejamento estratégico. Com ele, a empresa traça metas com mais assertividade.

Em relação à parte fiscal, o balanço patrimonial ajuda no planejamento tributário. Com isso, é possível organizar os impostos de forma mais eficiente e evitar imprevistos.

Se o objetivo for atrair investidores, o documento transmite transparência. Afinal, demonstra com números reais a solidez da empresa.

Por fim, ele fornece indicadores valiosos, como liquidez e rentabilidade. Esses dados são fundamentais para tomar decisões e comparar o desempenho com o mercado.

Quando deve ser feito o balanço patrimonial?

O balanço patrimonial deve ser feito ao final de cada exercício social. Geralmente, esse período corresponde ao encerramento do ano civil.

Porém, nada impede que a empresa realize esse controle em prazos menores. Dessa maneira, muitas optam por fazer mensalmente ou a cada trimestre.

Essa prática mais frequente permite acompanhar a evolução financeira com mais precisão. Como resultado, a gestão consegue tomar decisões com mais agilidade.

Em alguns casos, a empresa precisa de relatórios mais pontuais. Por isso, o balanço patrimonial também pode ser feito em datas específicas, conforme os objetivos estratégicos.

Assim sendo, vale lembrar que empresários e sociedades empresárias são obrigados a elaborar o balanço patrimonial uma vez por ano.

Quais os tipos de balanço patrimonial?

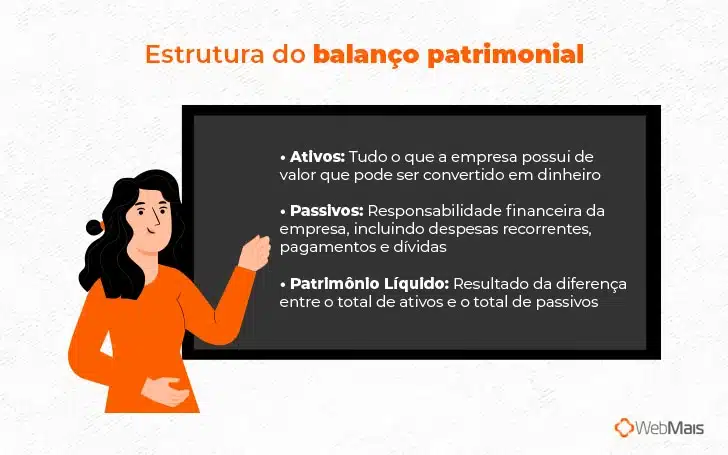

O balanço patrimonial é composto por três grandes grupos: ativo, passivo e patrimônio líquido.

Cada um cumpre uma função específica na estrutura contábil da empresa.

Ativo

O ativo representa tudo que a empresa possui ou tem a receber. Em outras palavras, são os bens e direitos que geram valor.

No balanço patrimonial, o ativo aparece no lado esquerdo da demonstração. Esse lado representa a parte positiva do patrimônio.

Ele se divide em dois grandes grupos: ativo circulante e ativo não circulante. Essa separação facilita a análise da liquidez.

As contas do ativo devem ser organizadas conforme o grau de liquidez. Ou seja, as mais fáceis de converter em dinheiro vêm primeiro.

Passivo

Já o passivo mostra as obrigações da empresa. Em resumo, são as dívidas e compromissos com terceiros.

As contas do passivo aparecem em ordem de prioridade para pagamento. Dessa forma, o gestor entende quais contas vencem primeiro.

Esse grupo se divide em duas categorias: passivo circulante e passivo não circulante. Assim, é possível visualizar o que deve ser quitado a curto e longo prazo.

Patrimônio Líquido (PL)

O patrimônio líquido mostra o valor real da empresa após descontar as dívidas. Ele é resultado da fórmula: ativos menos passivos.

Quando o saldo do PL aumenta, a empresa se valoriza. Por outro lado, se ele cai, indica perda de valor ou aumento de dívidas.

Portanto, acompanhar o PL é essencial para avaliar a evolução do negócio ao longo do tempo.

Por fim, vale destacar que o balanço patrimonial é obrigatório para todos os empresários e sociedades. A única exceção são os empresários rurais e as microempresas.

Como montar o balanço patrimonial?

Para montar um balanço patrimonial eficiente, siga os passos abaixo:

- Defina o período de análise: escolha o intervalo de tempo que será considerado. O mais comum é o encerramento do ano fiscal.

- Liste todos os ativos e passivos: inclua bens, direitos, dívidas e obrigações da empresa. Isso ajuda a visualizar a real situação financeira.

- Calcule o patrimônio líquido: para isso, use a seguinte fórmula, patrimônio líquido = ativos – passivos. O resultado mostra quanto a empresa realmente possui.

- Organize as informações corretamente: distribua os dados em colunas de ativo, passivo e patrimônio líquido. Isso garante clareza na apresentação.

- Documente tudo de forma precisa: registre cada informação com atenção. A transparência evita erros e facilita auditorias futuras.

- Atualize o balanço regularmente: manter o balanço patrimonial em dia permite acompanhar a saúde financeira da empresa ao longo do tempo.

- Analise os resultados com atenção: avalie os dados obtidos para tomar decisões mais estratégicas e seguras para o negócio.

O que analisar em um Balanço Patrimonial?

Ao analisar o balanço patrimonial, você compreende a real situação financeira da empresa. Com isso, é possível identificar riscos, oportunidades e pontos de melhoria.

Veja os principais itens que devem ser avaliados:

Ativos e Passivos

- Verifique o valor dos ativos, como contas a receber, estoques, imóveis e saldo bancário.

- Analise os passivos, ou seja, todas as dívidas e obrigações da empresa com terceiros.

Patrimônio Líquido

- Calcule o patrimônio líquido subtraindo os passivos dos ativos.

- Observe a evolução ao longo do tempo. Se o PL aumenta, a empresa ganha valor. Se cai, é sinal de alerta.

Liquidez

- Acompanhe os índices de liquidez, como o índice de liquidez corrente e o quick ratio.

- Entenda se a empresa consegue pagar suas contas com os recursos disponíveis.

Rentabilidade

- Analise a rentabilidade com indicadores financeiros, como ROA (Return on Assets) e ROE (Return on Equity).

- Verifique se os lucros justificam os investimentos feitos no negócio.

Tendências

- Compare o balanço atual com os anteriores para identificar padrões positivos ou negativos.

- Avalie também os números em relação a outras empresas do setor, ajudando a entender o posicionamento da empresa no mercado.

Quais indicadores são obtidos por meio do balanço?

O balanço patrimonial fornece diversos indicadores que revelam a saúde financeira da empresa. Esses dados ajudam a embasar decisões e atrair investidores.

Confira os principais indicadores obtidos a partir do balanço patrimonial:

Indicadores de liquidez

- Liquidez imediata: mostra o quanto a empresa tem disponível para quitar dívidas de curto prazo. Fórmula: disponível / passivos circulantes.

- Liquidez corrente: mede a capacidade de pagar obrigações com os ativos circulantes. Fórmula: ativo circulante / passivo circulante.

- Liquidez seca: exclui os estoques da conta para uma análise mais conservadora. Fórmula: (ativos circulantes – estoques) / passivos circulantes.

- Liquidez geral: avalia a capacidade de pagamento no curto e longo prazo. Fórmula: (ativos circulantes + realizável a longo prazo) / (passivos circulantes + exigível a longo prazo).

Indicadores financeiros

- Margem líquida: mostra quanto a empresa lucra em relação às vendas.

- EBITDA: representa o lucro antes de juros, impostos, depreciação e amortização. Indica o desempenho operacional.

- Margem bruta: calcula quanto sobra das vendas após os custos diretos. Fórmula: lucro bruto / faturamento × 100.

Indicadores operacionais

- Prazos médios de estoque e recebimento: mostram o tempo que os produtos permanecem em estoque ou o prazo para receber vendas.

- Prazo de pagamento: indica quanto tempo a empresa leva para quitar compras com fornecedores.

O registro contábil é obrigatório?

Sim, o registro contábil é obrigatório para a elaboração do balanço patrimonial, conforme determina o artigo 1.179 do Código Civil Brasileiro.

Obrigatoriedade

Todas as empresas devem manter escrituração contábil regular. A única exceção são os Microempreendedores Individuais (MEIs).

Além disso, o registro precisa seguir um padrão uniforme. Ele deve estar sempre vinculado à documentação fiscal correspondente.

Outro ponto importante é que o balanço patrimonial precisa ser levantado anualmente. Esse controle garante a transparência das informações.

Importância do registro contábil

Embora pareça somente uma exigência burocrática, o registro contábil tem papel estratégico. Ele organiza os dados que compõem o balanço patrimonial.

A partir desses registros, a empresa avalia sua situação econômico-financeira. Com isso, a tomada de decisões se torna mais segura e embasada.

Assim sendo, o registro serve como prova em ações judiciais. Ele comprova, por exemplo, o cumprimento de obrigações trabalhistas.

Portanto, manter a contabilidade em dia vai muito além de uma obrigação legal. É uma prática essencial para a saúde e a credibilidade do negócio.

Exemplo de Balanço Patrimonial

Agora que você já sabe o que é o balanço patrimonial e entende sua importância, chegou o momento de visualizar na prática como ele funciona.

A seguir, apresentamos três modelos: simples, mensal e trimestral. Cada um se adapta a diferentes necessidades de gestão.

Exemplo de Balanço Patrimonial Simples

Vamos considerar a empresa fictícia “ABC Comércio de Eletrônicos”. Neste caso, o balanço patrimonial representa um período anual.

1. Ativos da empresa:

- Dinheiro em caixa: R$ 10.000,00

- Estoque de produtos: R$ 50.000,00

- Equipamentos: R$ 30.000,00

- Veículos: R$ 20.000,00

Total de ativos: R$ 110.000,00

2. Passivos da empresa:

- Empréstimo bancário: R$ 15.000,00

- Contas a pagar: R$ 5.000,00

Total de passivos: R$ 20.000,00

3. Cálculo do patrimônio líquido:

Patrimônio Líquido = R$ 110.000,00 – R$ 20.000,00 = R$ 90.000,00

Balanço patrimonial resumido:

| Ativos | Passivos |

|---|---|

| Dinheiro em caixa: R$ 10.000 | Empréstimo: R$ 15.000 |

| Estoque: R$ 50.000 | Contas a pagar: R$ 5.000 |

| Equipamentos: R$ 30.000 | |

| Veículos: R$ 20.000 | |

| Total: R$ 110.000 | Total: R$ 20.000 |

| Patrimônio Líquido: R$ 90.000 |

Exemplo de Balanço Patrimonial Mensal

A empresa fictícia “XYZ Consultoria” deseja acompanhar sua situação financeira mensalmente. Essa prática ajuda a detectar variações com mais rapidez.

Janeiro:

Ativos:

- Caixa: R$ 10.000,00

- Contas a Receber: R$ 20.000,00

- Estoque: R$ 30.000,00

Total: R$ 60.000,00

Passivos:

- Empréstimos: R$ 15.000,00

- Contas a Pagar: R$ 5.000,00

Total: R$ 20.000,00

Patrimônio Líquido:

R$ 60.000,00 – R$ 20.000,00 = R$ 40.000,00

Tabela mensal (exemplo):

| Mês | Ativos | Passivos | Patrimônio Líquido |

|---|---|---|---|

| Janeiro | R$ 60.000 | R$ 20.000 | R$ 40.000 |

| Fevereiro | – | – | – |

| Março | – | – | – |

Exemplo de Balanço Patrimonial Trimestral

A “123 Indústria” precisa de um balanço patrimonial trimestral para apresentar aos investidores e monitorar o desempenho com mais consistência.

1º Trimestre:

Ativos:

- Caixa: R$ 50.000,00

- Contas a Receber: R$ 100.000,00

- Estoque: R$ 80.000,00

Total: R$ 230.000,00

Passivos:

- Empréstimos: R$ 60.000,00

- Contas a Pagar: R$ 40.000,00

Total: R$ 100.000,00

Patrimônio Líquido:

R$ 230.000,00 – R$ 100.000,00 = R$ 130.000,00

Tabela trimestral:

| Trimestre | Ativos | Passivos | Patrimônio Líquido |

|---|---|---|---|

| 1º Trimestre | R$ 230.000 | R$ 100.000 | R$ 130.000 |

| 2º Trimestre | – | – | – |

| 3º Trimestre | – | – | – |

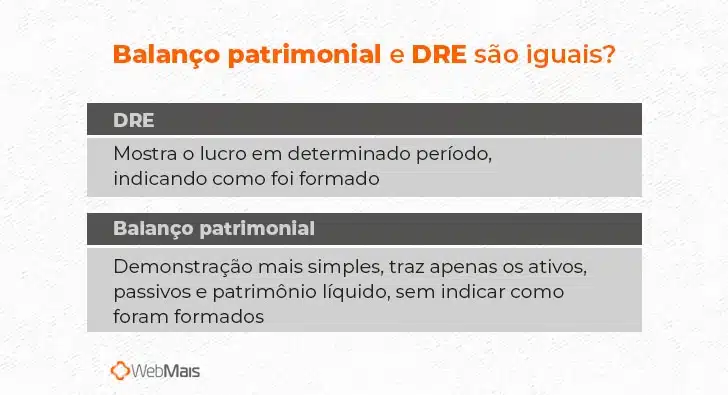

Qual a diferença entre balanço patrimonial e DRE?

O balanço patrimonial mostra a situação financeira da empresa em um momento específico. Já a DRE apresenta o resultado das operações ao longo de um período.

Enquanto o balanço revela bens, dívidas e patrimônio líquido, a DRE mostra lucros e prejuízos.

As informações da DRE afetam diretamente os valores do balanço patrimonial. Por isso, ambos os relatórios se complementam.

A DRE segue o regime de competência, registrando receitas e despesas conforme o período em que ocorrem.

Juntas, DRE e balanço patrimonial oferecem uma visão clara da saúde financeira do negócio.

Como calcular Patrimônio Líquido no Balanço Patrimonial?

Para calcular o patrimônio líquido no balanço patrimonial, você precisa conhecer os valores dos ativos e passivos da empresa.

A fórmula é simples: PL = Ativos – Passivos. Esse cálculo mostra quanto realmente pertence à empresa.

Se os ativos forem maiores que os passivos, o PL será positivo. Caso contrário, indica que a empresa está endividada.

Esses dados estão disponíveis no próprio balanço patrimonial, normalmente organizados em colunas separadas.

Portanto, basta identificar os totais, aplicar a fórmula e analisar o resultado. Assim, você entende o valor líquido do negócio.

Conclusão

O balanço patrimonial é uma ferramenta essencial para avaliar a saúde financeira da empresa. Ele organiza informações valiosas que orientam decisões estratégicas, fiscais e operacionais.

Manter esse relatório atualizado garante mais transparência, segurança e crescimento sustentável para o negócio.

Se você quer simplificar a gestão contábil da sua empresa, conheça o sistema ERP da WebMais. Clique aqui e solicite uma demonstração gratuita!