Lucro Presumido: tudo o que sua empresa precisa saber

- 17/10/2025

- Por Sanon Matias

- O que é o Lucro Presumido?

- Quem pode optar pelo Lucro Presumido?

- Impostos e Percentuais no Lucro Presumido

- Como Calcular o Lucro Presumido: passo a passo

- Vantagens e Desvantagens do Lucro Presumido

- Lucro Presumido x Lucro Real x Simples Nacional

- Decisões Recentes e Impacto da Reforma Tributária

- Obrigações Acessórias no Lucro Presumido

- Checklist: como saber se o Lucro Presumido é ideal?

- Perguntas Frequentes

- Conclusão

O Lucro Presumido é um dos regimes tributários mais utilizados pelas empresas brasileiras de pequeno e médio porte.

Sua principal característica é a simplificação na apuração dos impostos federais, tornando o cálculo mais previsível e menos burocrático.

Sendo assim, neste guia completo, você vai entender o que é o Lucro Presumido, como calcular na prática, quais são suas alíquotas, vantagens, desvantagens e quando realmente vale a pena optar por esse regime.

O que é o Lucro Presumido?

O Lucro Presumido é um regime de tributação simplificado utilizado para calcular o Imposto de Renda da Pessoa Jurídica (IRPJ) e a Contribuição Social sobre o Lucro Líquido (CSLL). Nesse modelo, a Receita Federal presume a margem de lucro da empresa com base em um percentual fixo aplicado sobre a receita bruta.

Dessa forma, os tributos são calculados de maneira mais previsível e com menos complexidade do que no Lucro Real. O objetivo é facilitar a apuração de impostos e melhorar a gestão financeira de empresas de pequeno e médio porte, mantendo a conformidade fiscal.

A base legal do Lucro Presumido está na Lei nº 9.249/1995 e na Instrução Normativa RFB nº 1.700/2017, que definem as regras e os percentuais aplicáveis. O limite de faturamento para adotar esse regime é de até R$ 78 milhões por ano.

A apuração ocorre trimestralmente, nos meses de janeiro, abril, julho e outubro. Assim, o Lucro Presumido se posiciona como um modelo intermediário entre o Simples Nacional e o Lucro Real, oferecendo equilíbrio entre simplicidade, carga tributária e eficiência na gestão financeira empresarial.

Quem pode optar pelo Lucro Presumido?

Podem optar pelo Lucro Presumido as pessoas jurídicas com receita bruta anual de até R$ 78 milhões. Esse regime é indicado para empresas de pequeno e médio porte que desejam simplificar a apuração dos tributos.

No entanto, a legislação restringe o enquadramento de algumas atividades. Não podem adotar o Lucro Presumido:

- Instituições financeiras e equiparadas, como bancos, cooperativas de crédito e seguradoras;

- Empresas de factoring, securitizadoras e holdings puras;

- Negócios que possuam lucros, rendimentos ou ganhos de capital no exterior.

Além disso, é importante observar o momento correto para a escolha do regime:

- A opção deve ser feita até o final do primeiro trimestre do ano-calendário;

- A empresa deve permanecer no regime até o fim do exercício fiscal;

- Caso ultrapasse o limite de R$ 78 milhões de faturamento, poderá continuar no regime até o término do ano, mas será obrigada a migrar para o Lucro Real no exercício seguinte.

Dessa forma, é essencial que o negócio acompanhe de perto o faturamento e mantenha um controle financeiro eficiente, garantindo segurança e conformidade tributária.

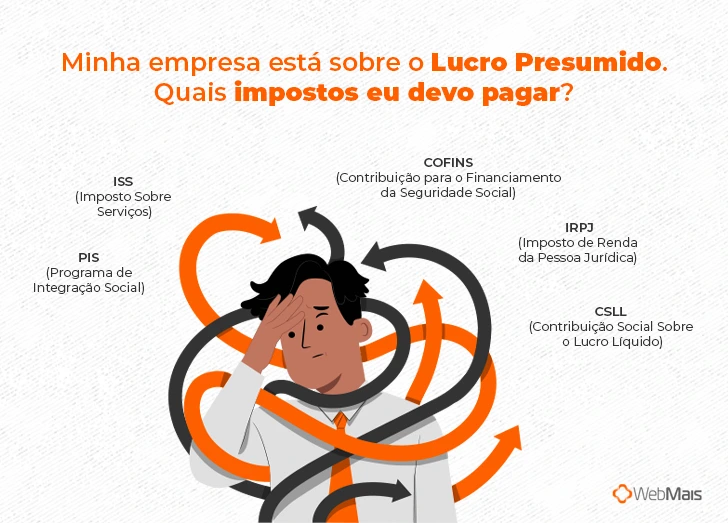

Impostos e Percentuais no Lucro Presumido

Os impostos no Lucro Presumido são calculados com base em percentuais de presunção sobre o faturamento, que variam conforme a atividade da empresa.

Dessa forma, o regime define uma margem de lucro presumida para apurar os tributos federais IRPJ, CSLL, PIS e COFINS.

A seguir, veja como funciona a apuração de cada imposto e quais são os percentuais aplicáveis.

Impostos Federais no Lucro Presumido

A apuração do IRPJ e da CSLL ocorre trimestralmente.

O cálculo é feito a partir de uma base de presunção sobre a receita bruta, à qual se aplicam as alíquotas correspondentes.

Alíquotas aplicáveis:

- IRPJ: 15% sobre a base de cálculo presumida;

- Adicional de IRPJ: 10% sobre o valor que exceder R$ 60.000 por trimestre;

- CSLL: 9% sobre a base de cálculo presumida.

Percentuais de presunção conforme a atividade:

| Atividade | Presunção IRPJ | Presunção CSLL |

|---|---|---|

| Comércio e Indústria | 8% | 12% |

| Serviços em geral | 32% | 32% |

| Transporte de cargas | 8% | 12% |

| Transporte de passageiros | 16% | 12% |

| Revenda de combustíveis | 1,6% | 12% |

Esses percentuais definem a parcela do faturamento que será considerada como lucro para o cálculo dos tributos. Por exemplo, empresas de serviços têm carga tributária maior, pois o lucro presumido é mais elevado.

PIS e COFINS no Lucro Presumido

No Lucro Presumido, a tributação de PIS e COFINS é cumulativa, ou seja, incide sobre o faturamento bruto sem direito a créditos fiscais. A apuração ocorre mensalmente.

Alíquotas aplicáveis:

- PIS: 0,65% sobre a receita bruta;

- COFINS: 3,0% sobre a receita bruta.

Essas contribuições aumentam a carga tributária efetiva, por isso é importante planejar o regime com base no perfil de custos e margens da empresa.

Tributos Estaduais e Municipais

Além dos tributos federais, empresas enquadradas no Lucro Presumido também devem recolher impostos estaduais e municipais, conforme o tipo de atividade.

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços): aplica-se a empresas que comercializam produtos. A alíquota varia conforme o estado e o tipo de mercadoria.

- ISS (Imposto sobre Serviços): incide sobre a prestação de serviços. As alíquotas variam de 2% a 5%, conforme o município e a natureza da atividade.

Dessa forma, a empresa deve observar tanto a legislação federal quanto as regras locais para manter a conformidade tributária.

Exemplo Prático de Cálculo

Considere uma empresa de comércio com faturamento trimestral de R$ 300.000.

| Etapa | Cálculo | Resultado (R$) |

|---|---|---|

| Base de presunção IRPJ | 300.000 × 8% | 24.000 |

| IRPJ (15%) | 24.000 × 15% | 3.600 |

| Base de presunção CSLL | 300.000 × 12% | 36.000 |

| CSLL (9%) | 36.000 × 9% | 3.240 |

| Adicional de IRPJ | Não aplicável (não excede R$ 60.000) | – |

Total de IRPJ + CSLL: R$ 6.840 no trimestre.

Cálculo de PIS e COFINS (mensal):

| Descrição | Faturamento | Alíquota | Valor |

|---|---|---|---|

| PIS | R$ 100.000 | 0,65% | R$ 650 |

| COFINS | R$ 100.000 | 3% | R$ 3.000 |

Total mensal de PIS e COFINS: R$ 3.650.

Assim, a empresa pagará aproximadamente R$ 10.490 em tributos no trimestre.

Atenção às Mudanças na Legislação

Por fim, é importante destacar que o Lucro Presumido pode sofrer alterações com as reformas tributárias em andamento, especialmente no tratamento de PIS e COFINS.

Dessa forma, recomenda-se acompanhar as atualizações fiscais e manter o apoio de um contador ou sistema de gestão tributária confiável, garantindo cálculos precisos e conformidade legal.

Como Calcular o Lucro Presumido: passo a passo

O cálculo do Lucro Presumido segue um processo claro e padronizado. A apuração é feita a partir da receita bruta do trimestre, aplicando percentuais de presunção que variam conforme o tipo de atividade da empresa.

Esses percentuais definem a base de cálculo sobre a qual incidem os impostos federais: IRPJ, CSLL, PIS e COFINS.

Passo 1: Calcular o IRPJ (Imposto de Renda Pessoa Jurídica)

Para calcular o IRPJ no Lucro Presumido, siga as etapas abaixo:

Encontre o percentual de presunção conforme a atividade:

- 8%: comércio, indústria e transporte de cargas;

- 16%: transporte de passageiros;

- 32%: prestação de serviços em geral.

Calcule a base de cálculo:

- Receita Bruta Trimestral × Percentual de Presunção.

Aplique a alíquota de IRPJ:

- 15% sobre a base de cálculo.

Verifique o adicional de IRPJ:

- Se a base exceder R$ 60.000 por trimestre, aplique um adicional de 10% sobre o valor excedente.

Fórmula prática:

(Receita Bruta × Percentual de Presunção) × 15% + Adicional (se houver)

Passo 2: Calcular a CSLL (Contribuição Social sobre o Lucro Líquido)

A CSLL é calculada semelhantemente ao IRPJ, porém com alíquotas específicas.

Percentual de presunção conforme a atividade:

- 12%: comércio, indústria e transporte de cargas;

- 32%: serviços em geral.

Base de cálculo:

- Receita Bruta Trimestral × Percentual de Presunção.

Aplicar a alíquota de 9% sobre a base de cálculo.

- Não há adicional de CSLL.

Fórmula prática:

(Receita Bruta × Percentual de Presunção) × 9%

Passo 3: Calcular o PIS e a COFINS

Os tributos PIS e COFINS são apurados mensalmente no regime cumulativo, sem aproveitamento de créditos fiscais.

Alíquotas aplicáveis:

- PIS: 0,65% sobre a receita bruta mensal;

- COFINS: 3% sobre a receita bruta mensal.

Esses impostos incidem sobre o faturamento total, tornando fundamental um bom controle de receitas.

Passo 4: Considerar Tributos Adicionais

Além dos impostos federais, a empresa no Lucro Presumido pode estar sujeita a:

- ISS (Imposto Sobre Serviços) : de 2% a 5%, conforme o município;

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços): variável conforme o estado e o tipo de mercadoria.

Esses tributos são calculados separadamente, conforme as regras locais.

Exemplo Prático de Cálculo do Lucro Presumido

Empresa de consultoria com receita trimestral de R$ 500.000,00

1. IRPJ

- Base de cálculo: R$ 500.000 × 32% = R$ 160.000

- IRPJ (15%): R$ 160.000 × 15% = R$ 24.000

- Adicional de IRPJ: (R$ 160.000 − R$ 60.000) × 10% = R$ 10.000

- Total de IRPJ: R$ 34.000

2. CSLL

- Base de cálculo: R$ 500.000 × 32% = R$ 160.000

- CSLL (9%): R$ 160.000 × 9% = R$ 14.400

3. PIS e COFINS (mensal)

- Receita mensal: R$ 500.000 ÷ 3 = R$ 166.666,67

- PIS: R$ 166.666,67 × 0,65% = R$ 1.083,33

- COFINS: R$ 166.666,67 × 3% = R$ 5.000,00

- Total mensal: R$ 6.083,33

Total de tributos federais trimestrais: aproximadamente R$ 54.483,33

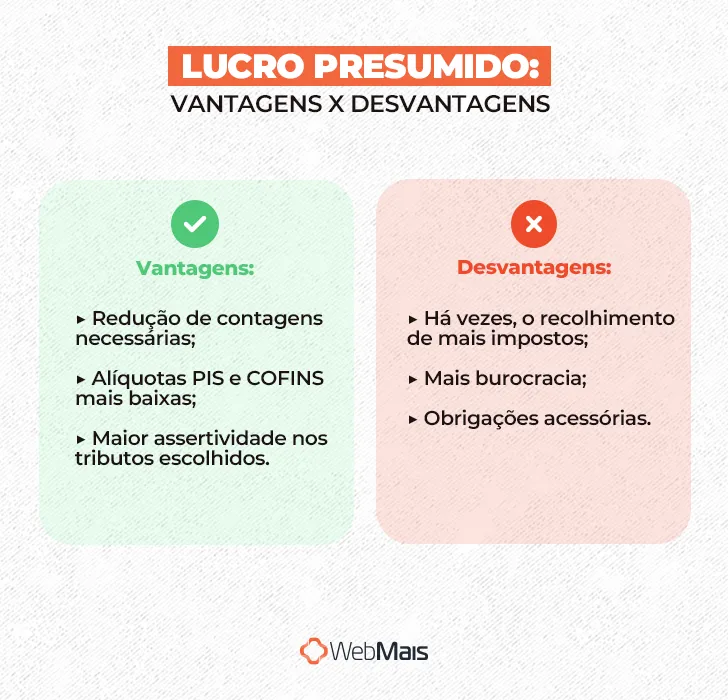

Vantagens e Desvantagens do Lucro Presumido

O Lucro Presumido é um regime de tributação simplificado indicado para empresas com faturamento anual de até R$ 78 milhões. Nesse modelo, os impostos são calculados com base em margens de lucro pré-fixadas pela legislação, e não sobre o lucro efetivo obtido.

Essa característica torna o regime mais previsível e acessível, principalmente para negócios que buscam simplificar a apuração de tributos e otimizar a gestão financeira. No entanto, o formato também possui limitações que exigem análise criteriosa antes da escolha.

O Lucro Presumido oferece diversas vantagens para empresas que possuem boa margem de lucro e baixo volume de despesas dedutíveis:

- Simplicidade e previsibilidade tributária: o cálculo é direto e não exige a apuração detalhada de todas as despesas, reduzindo burocracia e custo contábil.

- Menor carga tributária para empresas lucrativas: quando a margem de lucro real é superior à presumida pela Receita Federal, a carga tributária tende a ser menor.

- Alíquotas reduzidas de PIS e COFINS: as alíquotas de PIS (0,65%) e COFINS (3%) são mais baixas em relação ao regime não cumulativo do Lucro Real.

- Economia para empresas de serviços: negócios com custos operacionais baixos, como consultorias e prestadoras de serviços, podem pagar menos tributos.

- Receitas financeiras isentas de PIS e COFINS: no Lucro Presumido, essas receitas não entram na base de cálculo desses impostos, o que pode gerar economia adicional.

- Menos obrigações acessórias: o regime exige menos declarações fiscais e obrigações complementares do que o Lucro Real.

Principais Desvantagens do Lucro Presumido

Por outro lado, o Lucro Presumido apresenta algumas desvantagens que podem impactar a competitividade das empresas com baixa lucratividade ou custos elevados:

- Tributação mesmo em caso de prejuízo: o imposto incide sobre a receita bruta, mesmo que a empresa tenha prejuízo no período.

- Impossibilidade de deduzir despesas operacionais: custos com insumos, folha de pagamento e despesas administrativas não reduzem a base de cálculo do IRPJ e da CSLL.

- Sem direito a créditos de PIS e COFINS: no regime cumulativo, não é permitido abater créditos, aumentando o custo tributário em cadeias longas de produção.

- Desvantagem para margens baixas: se o lucro real for menor do que o presumido pela Receita, a empresa acaba pagando mais imposto do que deveria.

- Carga tributária maior para serviços: o percentual de presunção para serviços (32%) é bem superior ao aplicado a comércio e indústria (8%), o que eleva o valor final dos tributos.

Comparativo entre Vantagens e Desvantagens

| Aspecto | Vantagens do Lucro Presumido | Desvantagens do Lucro Presumido |

|---|---|---|

| Complexidade | Cálculo simples e previsível | Sem dedução de despesas |

| Custos contábeis | Menor custo de apuração | Pode gerar imposto maior em margens baixas |

| PIS/COFINS | Alíquotas reduzidas | Sem direito a créditos fiscais |

| Lucro real vs. presumido | Benefício para margens altas | Risco de tributação excessiva |

| Serviços | Pode ser vantajoso para margens elevadas | Base de cálculo de 32% é alta |

| Situação com prejuízo | – | Tributos devidos mesmo com resultado negativo |

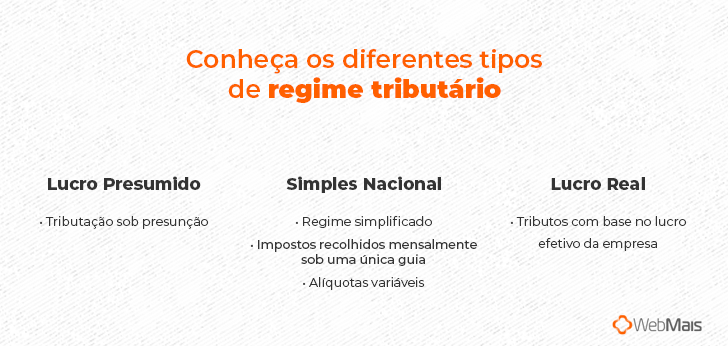

Lucro Presumido x Lucro Real x Simples Nacional

| Critério | Lucro Presumido | Lucro Real | Simples Nacional |

|---|---|---|---|

| Faturamento limite | Até R$ 78 mi/ano | Sem limite | Até R$ 4,8 mi/ano |

| Cálculo de IRPJ/CSLL | Percentual presumido | Lucro efetivo | Percentual unificado |

| PIS/COFINS | Cumulativo | Não cumulativo (com créditos) | Incluído |

| Complexidade | Média | Alta | Baixa |

| Indicado para | Margem alta e custos previsíveis | Margem baixa e custos dedutíveis | Pequenas empresas |

Decisões Recentes e Impacto da Reforma Tributária

Nos últimos anos, decisões judiciais e mudanças legislativas têm influenciado diretamente a forma de tributação no Lucro Presumido. Esses avanços exigem atenção das empresas, pois alteram a base de cálculo e podem modificar a carga tributária de determinados setores.

Dessa forma, compreender as decisões do STJ e do STF, bem como os efeitos da Reforma Tributária, é essencial para evitar autuações e garantir conformidade fiscal.

Alguns julgamentos recentes impactaram significativamente a apuração de impostos nesse regime:

- Tema 1008/STJ – ICMS na base do IRPJ e CSLL: o Superior Tribunal de Justiça decidiu que o ICMS não deve compor a base de cálculo do IRPJ e da CSLL no Lucro Presumido. Essa decisão reduz o montante tributável e pode gerar recuperação de valores pagos indevidamente.

- Tema 1240/STJ – Inclusão do ISS na base de cálculo: ainda em discussão, esse tema avalia se o ISS deve ser excluído da base de cálculo dos mesmos tributos. O julgamento final pode trazer efeitos retroativos e alterar significativamente o cálculo das empresas prestadoras de serviço.

- Outros precedentes relevantes: o Supremo Tribunal Federal também reforçou a tese de que tributos não devem compor a própria base de incidência, consolidando um entendimento mais favorável ao contribuinte.

Essas decisões demonstram que o Lucro Presumido está em constante evolução jurídica, exigindo acompanhamento técnico e revisões periódicas nas apurações fiscais.

Impactos da Reforma Tributária no Lucro Presumido

A Reforma Tributária, instituída pela Emenda Constitucional nº 132/2023, traz mudanças profundas no sistema de tributos brasileiros e afeta diretamente o Lucro Presumido.

Principais pontos de impacto:

Unificação de tributos sobre o consumo – o novo modelo cria dois impostos principais:

- IBS (Imposto sobre Bens e Serviços), que substituirá ICMS e ISS;

- CBS (Contribuição sobre Bens e Serviços), que substituirá PIS e COFINS.

- Dessa forma, empresas do Lucro Presumido deverão se adaptar a novas bases de cálculo e alíquotas padronizadas.

- Revisão das margens de presunção por setor: a reforma prevê ajustes nos percentuais de presunção, o que pode aumentar ou reduzir a carga tributária de atividades específicas, como serviços, comércio e indústria.

- Período de transição até 2033: durante esse período, os sistemas antigos e novos funcionarão de forma paralela, exigindo gestão contábil integrada para evitar erros e inconsistências.

- Possível aumento de carga no setor de serviços: com a substituição do ISS e PIS/COFINS pelo novo IVA Dual (IBS + CBS), o setor de serviços poderá enfrentar elevação de até 80% na tributação, segundo estimativas de entidades empresariais.

As mudanças trazidas pela reforma e pelas decisões judiciais devem gerar ajustes nos cálculos do Lucro Presumido e revisões nas margens de lucro setoriais.

Obrigações Acessórias no Lucro Presumido

Mesmo com cálculo simplificado, o regime exige o cumprimento de diversas obrigações:

- ECD (Escrituração Contábil Digital)

- ECF (Escrituração Contábil Fiscal)

- DCTF e DIRF

- EFD-Contribuições

O não envio dentro dos prazos pode gerar multas de até 3% do valor das operações informadas incorretamente.

Checklist: como saber se o Lucro Presumido é ideal?

Escolher o regime tributário correto é uma das decisões mais importantes para a saúde financeira do negócio. O Lucro Presumido pode ser uma excelente opção, mas é necessário avaliar alguns pontos antes da escolha.

Dessa forma, o ideal é analisar o faturamento, a margem de lucro e o tipo de atividade da empresa. Além disso, a decisão deve ser feita com apoio de um contador, garantindo que o regime traga economia e segurança fiscal.

O Lucro Presumido é indicado para empresas que buscam simplicidade na apuração e previsibilidade tributária. Ele costuma ser mais vantajoso nos seguintes casos:

Faturamento anual até R$ 78 milhões

- Esse é o limite legal para optar pelo Lucro Presumido.

- Empresas com faturamento superior devem migrar obrigatoriamente para o Lucro Real.

Margem de lucro real superior à presumida

- Se a empresa possui lucratividade maior que o percentual fixado pela Receita Federal, pagará menos impostos.

- Exemplo: se a presunção é de 32%, mas a margem real é de 40%, a tributação será feita sobre os 32%, gerando economia.

Custos e despesas operacionais reduzidos

- O regime é mais vantajoso para empresas com poucos gastos dedutíveis, já que não é possível abater todas as despesas como no Lucro Real.

Processo contábil simplificado

- O cálculo do IRPJ e da CSLL é mais direto, com percentuais fixos aplicados sobre a receita bruta.

- Isso reduz a complexidade da apuração e o tempo gasto com obrigações acessórias.

Atividades com benefícios fiscais específicos

- Setores como serviços médicos, consultorias, transporte de cargas e revenda de veículos usados podem se beneficiar de coeficientes de presunção menores.

Antes de decidir, responda às perguntas abaixo:

- Sua margem de lucro é superior a 20%?

- Seu faturamento anual é inferior a R$ 78 milhões?

- Sua empresa possui poucas despesas dedutíveis?

- Você busca previsibilidade na carga tributária?

- Deseja um sistema de apuração simples e automático?

Se a maioria das respostas for “sim”, o Lucro Presumido tende a ser o regime mais adequado para sua empresa. No entanto, é essencial avaliar o cenário individual com auxílio de um profissional contábil.

Perguntas Frequentes

1. Posso mudar de regime no meio do ano?

Não. A opção é válida para todo o exercício fiscal.

2. Lucro Presumido paga INSS patronal?

Sim, o recolhimento do INSS patronal continua obrigatório sobre a folha.

3. O ICMS entra na base de cálculo?

Após decisão do STJ (Tema 1008), o ICMS deve ser excluído da base de IRPJ e CSLL.

4. O que acontece se eu ultrapassar o limite de R$ 78 milhões?

A empresa será obrigada a migrar para o Lucro Real no ano seguinte.

Conclusão

O Lucro Presumido continua sendo uma das formas mais eficientes de simplificar o recolhimento de tributos no Brasil, principalmente para empresas com margens elevadas e custos operacionais controlados.

No entanto, cada negócio possui particularidades que exigem análise detalhada. Por isso, simular os impostos e comparar cenários antes da escolha do regime tributário é fundamental.

Com o ERP WebMais, sua empresa pode calcular automaticamente o Lucro Presumido, gerar relatórios fiscais completos e cumprir obrigações acessórias com segurança e agilidade.

Conheça os planos do ERP WebMais e veja como a tecnologia pode otimizar sua rotina contábil. Ou, se preferir, fale com um especialista e agende uma demonstração gratuita para descobrir como o sistema pode transformar sua gestão tributária.