- O que é Reforma Tributária?

- Quais tributos serão unificados e quais deixam de existir

- Principais objetivos da Reforma Tributária

- Cronograma da transição até 2033

- Impactos da Reforma Tributária para empresas

- Alíquotas, benefícios e regimes diferenciados

- Perguntas frequentes sobre a Reforma Tributária

- O que muda na prática para empresários e contadores

- Vantagens e desafios da Reforma Tributária

- Conclusão

A Reforma Tributária é um dos temas mais discutidos no cenário econômico brasileiro e promete transformar como empresas e consumidores lidam com impostos.

Aprovada em 2023, ela será implementada gradualmente até 2033 e impactará diretamente a carga tributária, o planejamento financeiro e as rotinas de contabilidade.

Continue a leitura e descubra, de forma clara e objetiva, como essas mudanças vão afetar o dia a dia das empresas e o bolso dos consumidores, além de entender quais estratégias podem ajudar a se preparar desde já para a transição tributária.

O que é Reforma Tributária?

A Reforma Tributária é a mudança estrutural no sistema de impostos brasileiro, que tem como objetivo simplificar a cobrança, reduzir a burocracia e trazer mais transparência para a arrecadação.

Ela nasce principalmente a partir de duas propostas:

- PEC 45/2019, de autoria da Câmara dos Deputados

- PEC 110/2019, proposta pelo Senado Federal

Em 2023, essas propostas foram consolidadas em um novo texto aprovado no Congresso e promulgado em 2024, estabelecendo a criação de um IVA dual (Imposto sobre Valor Agregado).

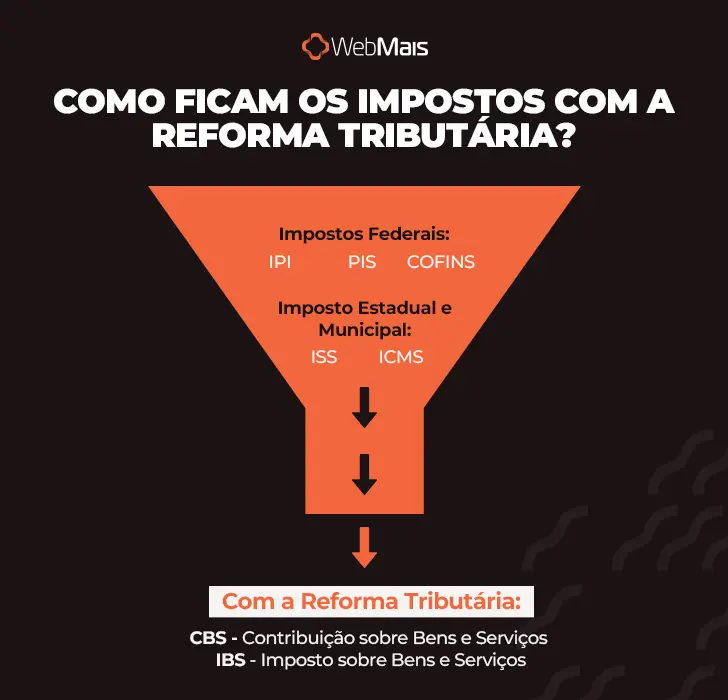

Quais tributos serão unificados e quais deixam de existir

A Reforma Tributária vai extinguir tributos antigos e criar novos impostos sobre o consumo.

Em resumo, a mudança busca simplificar o sistema e dar mais transparência para empresas e consumidores.

Tributos que deixam de existir:

- PIS/Pasep – contribuição federal para programas sociais.

- Cofins – contribuição para a seguridade social.

- ICMS – imposto estadual sobre circulação de mercadorias e serviços.

- ISS – imposto municipal sobre serviços de qualquer natureza.

- IPI – imposto federal sobre produtos industrializados, reduzido a zero a partir de 2027 (exceto para a Zona Franca de Manaus).

Tributos que passam a existir:

- CBS (Contribuição sobre Bens e Serviços) – de competência federal.

- IBS (Imposto sobre Bens e Serviços) – administrado por estados e municípios.

- Imposto Seletivo – aplicado para desestimular produtos prejudiciais à saúde e ao meio ambiente, como cigarros e bebidas alcoólicas.

Com isso, o sistema tributário brasileiro passa de cinco tributos fragmentados para três mais claros e unificados, garantindo maior eficiência e previsibilidade.

Principais objetivos da Reforma Tributária

A Reforma Tributária busca resolver problemas históricos do sistema brasileiro, marcado por burocracia e insegurança jurídica. Além disso, pretende alinhar o país a modelos adotados em economias mais modernas.

Desse modo, os principais objetivos são:

- Simplificação: unificar tributos e reduzir obrigações acessórias, tornando o processo de recolhimento mais simples para empresas e cidadãos.

- Justiça tributária: redistribuir a carga de impostos, diminuindo o peso sobre famílias de baixa renda com medidas como o cashback em itens essenciais.

- Competitividade: acabar com a “guerra fiscal” entre estados e municípios, criando um ambiente de negócios mais estável e previsível.

- Transparência: dar mais clareza ao contribuinte, com impostos destacados na nota fiscal e regras uniformes em todo o território nacional.

- Eficiência econômica: reduzir distorções que travam investimentos e estimular o crescimento sustentável no longo prazo.

Assim, a Reforma Tributária representa um passo essencial para tornar o sistema mais justo, previsível e alinhado às necessidades do desenvolvimento econômico do país.

Cronograma da transição até 2033

A Reforma Tributária será implantada de forma gradual. O objetivo é reduzir os impactos na economia e dar tempo para empresas e governos se adaptarem ao novo modelo.

Durante esse período, os tributos atuais serão substituídos pouco a pouco pelos novos impostos sobre consumo. Sendo assim, veja abaixo o cronograma oficial:

| Ano | Etapa da transição |

|---|---|

| 2026 | Início da fase piloto. CBS e IBS entram em vigor com alíquotas reduzidas (0,9% e 0,1%), sem substituir os tributos atuais. |

| 2027 | Extinção do PIS e da Cofins. A CBS passa a valer com alíquota cheia. O IBS começa a ser cobrado parcialmente. |

| 2028-2032 | Transição do ICMS e do ISS para o IBS. Enquanto o novo imposto cresce, os tributos antigos são reduzidos gradualmente. |

| 2033 | Conclusão da transição. O sistema passa a ser composto apenas pela CBS (federal) e pelo IBS (estadual e municipal). |

Assim, até 2033, o Brasil terá um sistema de impostos mais simples, transparente e alinhado ao modelo de IVA já utilizado em diversos países.

Impactos da Reforma Tributária para empresas

A Reforma Tributária vai mudar profundamente a forma como as empresas brasileiras lidam com impostos. As alterações afetam desde o cálculo de tributos até estratégias de precificação, logística e gestão fiscal.

Pequenos negócios e Simples Nacional

- O Simples será mantido, mas as empresas poderão optar por créditos de IBS/CBS em operações fora do regime.

- Necessidade de análise para definir a melhor opção em cada caso.

Empresas do Lucro Real e Presumido

- Maior impacto, já que a apropriação de créditos será central na nova lógica de apuração.

- Exigirá adaptação de sistemas de ERP e rotinas fiscais.

Exportadores e Zona Franca de Manaus

- Exportações terão desoneração total com direito a crédito amplo.

- Zona Franca será preservada, mas com ajustes em incentivos fiscais.

Setores específicos

- Serviços: podem sentir aumento de carga tributária, já que a alíquota do IVA é uniforme.

- Indústria e agro: tendência de redução da cumulatividade e maior competitividade.

Obrigações acessórias

- Criação de novos documentos fiscais eletrônicos

- Adoção do split payment (pagamento direto ao fisco), reduzindo risco de inadimplência

Alíquotas, benefícios e regimes diferenciados

- A alíquota padrão do IVA dual deve ficar próxima de 26,5%, somando CBS e IBS.

- Haverá regimes diferenciados para setores como saúde, educação, transporte público e agronegócio.

- Introdução do cashback de impostos para famílias de baixa renda.

- Criação de fundos regionais de compensação, para equilibrar perdas de estados e municípios.

Perguntas frequentes sobre a Reforma Tributária

A Reforma vai aumentar a carga tributária?

Não há aumento previsto no total da arrecadação. Porém, alguns setores, como serviços, podem sentir elevação da carga.

Como funcionará o crédito de impostos?

Empresas terão direito a crédito integral de IBS e CBS em todas as etapas da cadeia produtiva.

Quais produtos terão tributação diferenciada?

Educação, saúde, transporte público e alimentos da cesta básica terão alíquotas reduzidas.

O que muda para empresas em 2026?

2026 será o ano de testes, com obrigação de adaptação de sistemas e processos fiscais.

O que muda na prática para empresários e contadores

A Reforma Tributária altera rotinas fiscais e obrigações acessórias.

Por isso, empresários e contadores precisam se preparar para mudanças que impactam contratos, preços e processos internos.

Impactos para empresários

Os empresários terão de revisar modelos de precificação, já que a cobrança no destino modifica o cálculo de tributos. Além disso, será necessário adaptar contratos e operações para atender às novas regras.

O aproveitamento de créditos fiscais será ampliado, o que exige controles mais precisos.

Assim sendo, setores como serviços podem enfrentar aumento de carga tributária, enquanto indústria e agro tendem a ganhar competitividade.

Impactos para contadores

A rotina contábil deixará de ser somente operacional e ganhará caráter estratégico.

À vista disso, o contador precisará orientar clientes sobre planejamento tributário, revisão de preços e adequação de processos.

A automação fiscal também se intensifica. Desse modo, obrigações acessórias serão revistas e parte delas unificada, o que exigirá adaptação a sistemas eletrônicos mais modernos.

Por fim, a contabilidade consultiva ganha espaço. Com menos tempo gasto em tarefas burocráticas, os profissionais poderão apoiar de forma mais próxima o empresário em decisões financeiras e de gestão.

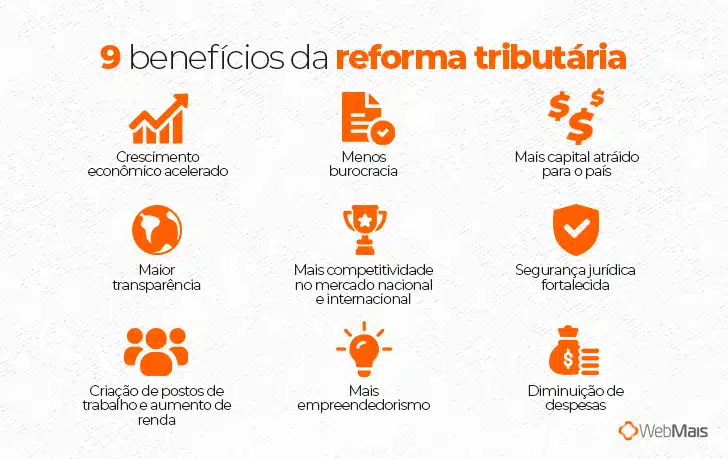

Vantagens e desafios da Reforma Tributária

A Reforma Tributária traz mudanças profundas para o sistema brasileiro. Ela promete benefícios importantes, mas também apresenta desafios que exigem atenção de empresas e profissionais da contabilidade.

Vantagens da Reforma Tributária

- Simplificação de impostos: substituição de cinco tributos (ICMS, ISS, PIS, Cofins e IPI) por dois novos, a CBS e o IBS.

- Redução da burocracia: apuração mais simples, com menos obrigações acessórias.

- Fim da guerra fiscal: regras uniformes reduzem disputas entre estados e municípios.

- Transparência: impostos destacados em nota fiscal aumentam a clareza para o consumidor.

- Estímulo à economia: sistema mais eficiente atrai investimentos e gera competitividade.

- Segurança jurídica: regras padronizadas reduzem litígios tributários.

Desafios da Reforma Tributária

- Transição longa e complexa: implementação até 2033 exige adaptações contínuas.

- Necessidade de tecnologia: empresas precisarão atualizar sistemas de gestão e ERPs.

- Impacto no fluxo de caixa: o split payment pode exigir mais controle financeiro.

- Setores mais afetados: serviços podem sofrer aumento de carga tributária.

- Incerteza das alíquotas: definição final da carga tributária ainda depende de ajustes.

- Resistência política: diferentes interesses de União, estados e municípios podem dificultar a aplicação plena.

- Adaptação do Simples Nacional: empresas nesse regime precisarão avaliar a forma de uso de créditos tributários.

Assim, a Reforma Tributária oferece avanços relevantes, mas demanda planejamento estratégico para reduzir riscos durante a transição.

Conclusão

A Reforma Tributária representa uma transformação histórica no sistema brasileiro e impactará empresas de todos os portes e setores.

Apesar de trazer avanços como simplificação e crédito amplo, ela exige que gestores e contadores se preparem desde já para a transição até 2033.

Para que sua empresa esteja pronta, conheça o ERP WebMais: um sistema completo, já atualizado para as exigências da Reforma Tributária e com suporte especializado para manter sua gestão fiscal em conformidade.

Agende agora uma demonstração gratuita e descubra como o ERP WebMais pode facilitar a adaptação da sua empresa ao novo cenário tributário.