O CFOP 1403 é um código fiscal utilizado para compras de mercadorias com o objetivo de revenda. Ou seja, ele se aplica quando as mercadorias adquiridas estão sujeitas ao regime de substituição tributária do ICMS.

Assim sendo, esse código é essencial para garantir a correta apuração e recolhimento do ICMS, especialmente quando a mercadoria comprada será revendida.

Dessa maneira, a empresa cumpre com as exigências fiscais, evitando problemas com o fisco.

Consequentemente, o uso correto do CFOP 1403 assegura que a operação seja registrada de forma precisa, facilitando o controle tributário.

Ao aplicar esse código, a empresa facilita a gestão fiscal e melhora a eficiência do processo de compra e revenda.

Para entender mais sobre como usar corretamente o CFOP 1403 e evitar erros comuns, continue lendo o artigo e descubra todos os detalhes importantes desse código tributário.

O que é CFOP 1403?

O CFOP 1403 é o código fiscal utilizado quando uma empresa adquire mercadorias com o objetivo de revendê-las.

Assim sendo, esse código se aplica quando as mercadorias estão sujeitas ao regime de substituição tributária do ICMS.

Como consequência, ele garante que as operações de compra e revenda sejam registradas corretamente, facilitando o controle tributário.

Portanto, ao utilizar o CFOP 1403, a empresa assegura que o ICMS seja apurado e recolhido corretamente.

O que é CFOP?

CFOP significa Código Fiscal de Operações e Prestações. Em resumo, esse sistema padroniza a identificação das operações comerciais e prestações de serviços sujeitos ao ICMS.

Assim sendo, cada código indica se a movimentação envolve entrada, saída, compra, venda, transferência ou outro tipo de operação. Além disso, o CFOP impacta diretamente no cálculo de impostos e na escrituração fiscal.

Portanto, classificar corretamente as operações evitam inconsistências tributárias e garante conformidade com a legislação fiscal.

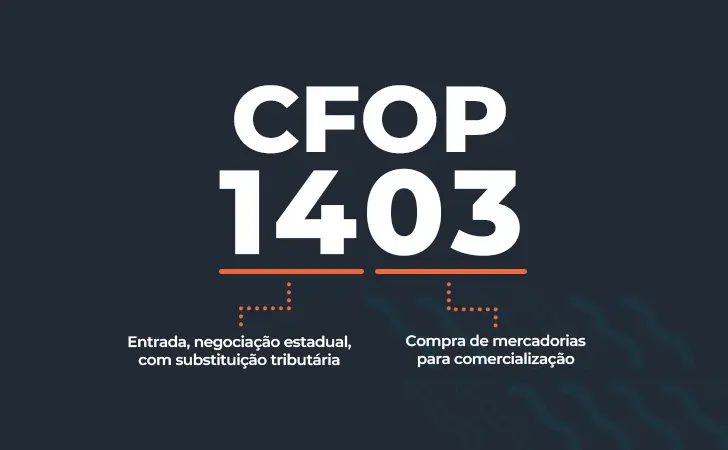

CFOP 1403: o que significa?

O CFOP 1403 identifica a compra de mercadorias para comercialização quando sujeitas ao regime de substituição tributária.

Em resumo, as empresas utilizam esse código ao adquirir produtos destinados à revenda, nos quais o imposto já foi recolhido antecipadamente pelo fornecedor.

Dessa maneira, classificar corretamente a operação evita problemas fiscais e assegura o cumprimento das obrigações tributárias.

Estrutura do CFOP 1403

Antes de falarmos mais sobre o CFOP 1403, é importante que você entenda a estrutura por trás dos códigos CFOP. Assim é possível identificar rapidamente algumas características da operação.

O primeiro dígito do código CFOP indica se uma operação é de entrada ou saída e se ela aconteceu no estado, é interestadual ou internacional:

1º dígito: entradas

- 1.000: entrada e/ou aquisições de serviços do estado;

- 2.000: entrada e/ou aquisições de serviços de outros estados;

- 3.000: entrada e/ou aquisições de serviços do exterior.

1º dígito: saídas

- 5.000: saídas ou prestações de serviços para o estado;

- 6.000: saídas ou prestações de serviços para outros estados;

- 7.000: saídas ou prestações de serviços para o exterior.

Os três números seguintes indicam as demais características da operação.

Qual a definição De CFOP 1403?

O CFOP 1403 define a operação de compras de mercadorias destinadas à revenda quando sujeitas à substituição tributária do ICMS.

Empresas utilizam esse código para registrar operações fiscais corretamente, evitando inconsistências e garantindo conformidade com a legislação.

Para que serve o CFOP 1403?

As empresas utilizam o CFOP 1403 quando compram mercadorias para revenda e o imposto já foi recolhido antecipadamente por um terceiro.

Esse código garante que a operação siga corretamente as normas fiscais, evitando pagamentos indevidos e assegurando o cumprimento das obrigações tributárias.

Quando usar o CFOP 1403?

O CFOP 1403 é utilizado em situações específicas dentro do contexto do Sistema Tributário Nacional brasileiro.

Ele é aplicado quando uma empresa adquire mercadorias com o propósito de revendê-las e essas mercadorias estão sujeitas ao regime de substituição tributária do ICMS.

Sendo assim, o CFOP 1403 é usado quando uma empresa compra produtos para comercialização e o imposto correspondente a essas mercadorias já foi calculado e recolhido antecipadamente por um terceiro responsável.

Isso significa que, ao adquirir essas mercadorias, a empresa não precisa calcular o imposto novamente, pois ele já foi pago anteriormente pelo substituto tributário.

Essencialmente, o CFOP 1403 ajuda a identificar transações comerciais que se enquadram nesse cenário específico, garantindo que as operações estejam conforme as normas fiscais.

Dessa forma, o uso correto do CFOP 1403 é crucial para empresas que atuam em setores onde a substituição tributária é aplicada, proporcionando uma gestão tributária eficiente e evitando problemas legais e financeiros decorrentes de irregularidades fiscais.

Quais os principais exemplos de utilização do CFOP 1403?

A principal utilização do CFOP 1403 é quando um estabelecimento comercial compra mercadorias para revenda.

Ou seja, é um código muito utilizado por lojas de varejo quando fazem compras com seus fornecedores.

Imagine que uma loja de sapatos faz pedidos de chinelos com o seu fornecedor e recebe os produtos somente para revenda.

Nesse caso, eles não passam por processos de industrialização dentro da empresa. Então, você deve usar o CFOP 1403.

Qual CST do CFOP 1403?

O CST é o Código de Situação Tributária. É ele que define qual tributação deve ser utilizada em cada situação.

Isso, claro, para empresas optantes pelos regimes normais de tributação. Sendo assim, quando você usar o CFOP 1403, deve lançar o CST 060.

Substituição Tributária do ICMS

A substituição tributária do ICMS é a transferência da responsabilidade de pagamento desse imposto para o primeiro contribuinte da cadeira de circulação de mercadoria.

Assim, na prática, o pagamento é feito na primeira venda, que normalmente acontece na indústria.

Quando isso acontece, o ICMS não é mais recolhido nas demais comercializações pelas quais uma mercadoria passa.

Isso facilita o controle do estado sobre o pagamento do imposto e ainda traz a grande vantagem da antecipação do recebimento de recursos nos caixas públicos.

O CFOP 1403 tem crédito de ICMS?

Uma dúvida comum que surge é se o CFOP 1403 possibilita o crédito de ICMS para as empresas.

Em geral, as operações que utilizam o CFOP 1403 não geram crédito de ICMS para a empresa adquirente.

Isso ocorre porque, no regime de substituição tributária, o imposto correspondente à mercadoria já foi calculado e recolhido antecipadamente por um terceiro responsável, conhecido como substituto tributário.

Assim, a empresa que adquire a mercadoria não possui direito a um novo crédito de ICMS, pois o imposto já foi pago na etapa anterior da cadeia produtiva.

No entanto, é importante mencionar que existem exceções e particularidades em relação ao crédito de ICMS em operações sujeitas à substituição tributária.

Algumas legislações estaduais podem permitir o aproveitamento de créditos em determinadas situações específicas, como em casos de devolução de mercadorias ou em operações interestaduais.

Portanto, antes de assumir que o CFOP 1403 não gera crédito de ICMS, é fundamental consultar a legislação tributária vigente no estado em que a empresa está situada, bem como considerar as particularidades de cada operação.

CST, PIS E COFINS

O CST é um elemento essencial na identificação e classificação de operações fiscais no Brasil.

Ele é utilizado para determinar a tributação aplicável em operações envolvendo o PIS e a COFINS, que são contribuições sociais devidas pelas empresas.

O CST varia de acordo com a natureza da operação e o tipo de tributação aplicável.

Por exemplo, existem CSTs específicos para operações com alíquota zero, isentas, não tributadas, tributadas integralmente, entre outras situações.

Cada CST possui uma descrição que indica como a operação deve ser tratada do ponto de vista fiscal.

Quando se trata do CFOP 1403, que envolve operações de entrada de mercadorias destinadas à comercialização sob o regime de substituição tributária do ICMS, é importante observar o CST aplicável para o PIS e a COFINS.

Geralmente, nessas operações, o CST pode variar de acordo com a natureza da mercadoria e a legislação tributária vigente.

Portanto, ao utilizar o CFOP 1403, é crucial identificar o CST correto para o PIS e a COFINS, garantindo assim o correto tratamento fiscal das operações e evitando problemas relacionados à tributação.

CFOP 1403: como dar entrada

Para registrar a entrada com o CFOP 1403, a empresa deve emitir uma nota fiscal de entrada (NF-e) contendo todos os detalhes da aquisição.

O documento precisa incluir informações essenciais, como o número da nota fiscal original da venda, a descrição da mercadoria e os valores tributáveis.

Além disso, é fundamental seguir as exigências da legislação fiscal para evitar erros no preenchimento e garantir a conformidade com as regras tributárias.

Qual é o CFOP de entrada?

O CFOP 1000 representa a entrada de mercadorias ou a aquisição de serviços para uso ou consumo na operação do estabelecimento. As empresas utilizam esse código ao adquirir mercadorias ou serviços destinados às suas atividades operacionais, sem intenção de revenda.

Além do CFOP 1000, outros códigos de entrada variam conforme a natureza da operação. O CFOP 1102, por exemplo, registra a entrada de mercadorias ou serviços destinados à comercialização.

Por isso, ao registrar a entrada de mercadorias, as empresas devem escolher o CFOP correto para garantir a classificação fiscal adequada e o tratamento tributário correto.

Qual a diferença do CFOP 1403 E 1405?

O CFOP 1403 e o CFOP 1405 são códigos fiscais utilizados para classificar operações específicas dentro do contexto do Sistema Tributário Nacional brasileiro.

Embora ambos estejam relacionados a operações de entrada de mercadorias destinadas à comercialização, existem diferenças importantes entre eles.

O CFOP 1403 é utilizado quando uma empresa adquire mercadorias para revendê-las e essas mercadorias estão sujeitas ao regime de substituição tributária do ICMS.

Nesse caso, o imposto correspondente à mercadoria já foi calculado e recolhido antecipadamente por um terceiro responsável, o substituto tributário.

Assim, o CFOP 1403 é aplicado em operações em que o ICMS é recolhido antecipadamente pelo substituto tributário.

Por outro lado, o CFOP 1405 é utilizado quando uma empresa adquire mercadorias para revendê-las e essas mercadorias não estão sujeitas à substituição tributária do ICMS.

Isso implica que o imposto da mercadoria não foi previamente recolhido pelo substituto tributário, cabendo à empresa compradora calcular e pagar o ICMS ao revender o produto.

Portanto, a diferença fundamental entre o CFOP 1403 e o CFOP 1405 está no tratamento tributário do ICMS.

Enquanto o CFOP 1403 é utilizado em operações sujeitas à substituição tributária, o CFOP 1405 é utilizado em operações em que o ICMS não é recolhido antecipadamente pelo substituto tributário.

Essa distinção é importante para garantir a correta classificação fiscal das operações e o cumprimento das obrigações tributárias.

Conclusão

Para evitar erros no preenchimento das notas fiscais, consulte sempre a tabela online.

Não baixe o arquivo nem o salve no computador. Dessa forma, você garante acesso à versão atualizada.

Além disso, use um emissor de notas fiscais que preencha automaticamente o CFOP na emissão. O ERP WebMais oferece essa funcionalidade. Agende uma demonstração gratuita e conheça a ferramenta.