DIFAL ICMS: o que é, como calcular e regras atualizadas

- 23/09/2025

- Por Sanon Matias

- O que é DIFAL (Diferencial de Alíquota)?

- Quem deve pagar o DIFAL?

- Base legal e regulamentação do DIFAL

- Como calcular o DIFAL: passo a passo

- Exemplo de cálculo do DIFAL na prática

- Quando o DIFAL não deve ser pago?

- Riscos e penalidades em caso de não recolhimento

- Como emitir e recolher o DIFAL

- Como o ERP WebMais ajuda na apuração do DIFAL

- DIFAL e a reforma tributária

- Perguntas frequentes sobre o DIFAL (FAQ)

- Conclusão

O DIFAL ICMS é um dos temas tributários mais relevantes para empresas que realizam operações interestaduais. Ele define quem deve pagar, como calcular e quais regras seguir em cada estado.

Continue lendo e descubra o que é o DIFAL, quem paga, como calcular e quais mudanças ocorrerão com a Reforma Tributária, além de como, o ERP WebMais pode automatizar seu processo tributário

O que é DIFAL (Diferencial de Alíquota)?

O DIFAL é o imposto pago nas operações interestaduais quando o consumidor final está em outro estado. Dessa maneira, ele assegura que parte da arrecadação fique com o estado de destino.

Na prática, o DIFAL corresponde à diferença entre a alíquota interna do estado de destino e a alíquota interestadual aplicada na venda. Esse cálculo impacta diretamente a gestão financeira das empresas, pois define o valor exato a recolher.

Exemplo simples de cálculo do DIFAL:

- Venda de Minas Gerais para São Paulo.

- Alíquota interestadual: 12%.

- Alíquota interna em SP: 18%.

- DIFAL: 18% – 12% = 6%.

- Valor da venda: R$ 1.000.

- DIFAL devido: R$ 60.

Podemos assim concluir, que o DIFAL é essencial para garantir equilíbrio fiscal entre estados e deve ser considerado em qualquer planejamento de gestão empresarial.

Quem deve pagar o DIFAL?

O pagamento do DIFAL depende do perfil da empresa e do tipo de operação realizada. Em todos os casos, o objetivo é garantir que o estado de destino receba parte do imposto.

Sendo assim, as principais situações são:

- Empresas do Lucro Real e Presumido: devem recolher o DIFAL em vendas interestaduais para consumidor final.

- Empresas do Simples Nacional: também podem ter essa obrigação, mas a aplicação varia conforme a legislação estadual.

- Consumidor final: quando compra de outro estado, o fornecedor recolhe o imposto e o repassa ao estado de destino.

Portanto, compreender quem paga o DIFAL é essencial para evitar erros e manter a regularidade fiscal da empresa.

Base legal e regulamentação do DIFAL

O DIFAL tem fundamento jurídico na Constituição Federal e em leis complementares específicas. Essas normas definem quem paga, como calcular e quais estados devem receber o imposto.

A Emenda Constitucional nº 87/2015 foi o marco inicial. Ela determinou que parte do ICMS das vendas interestaduais passasse a ser destinada ao estado de destino.

A Lei Complementar nº 190/2022 regulamentou definitivamente a cobrança. A partir dela, o DIFAL tornou-se obrigatório em todo o país.

O STF também se posicionou sobre o tema. A Corte decidiu que a cobrança só seria válida após a edição da lei complementar, o que ocorreu em 2022.Por fim, em 2024, alguns estados publicaram mudanças operacionais. Entre elas estão ajustes em cálculos, prazos e emissão da GNRE, exigindo atenção das empresas.

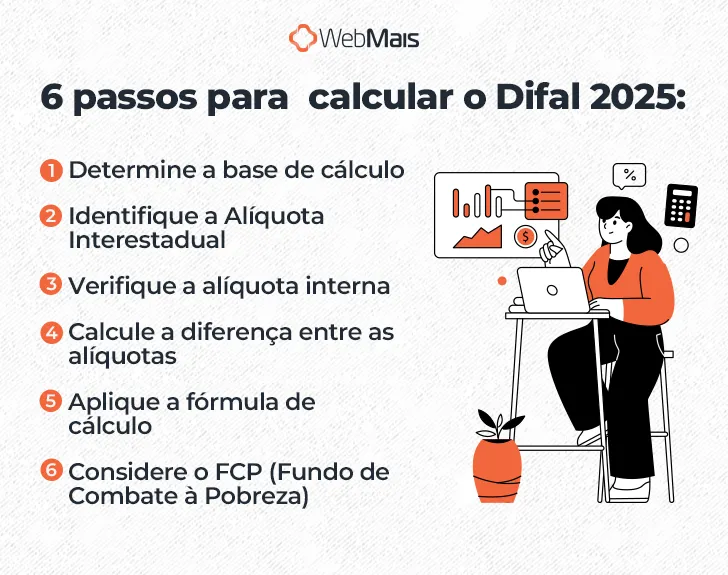

Como calcular o DIFAL: passo a passo

O cálculo do DIFAL segue regras claras e deve ser feito com atenção. Ele considera tanto a alíquota interestadual quanto a alíquota interna do estado de destino.

Sendo assim, confira a seguir o passo a passo:

- Determine a base de cálculo: use o valor total da operação, incluindo mercadoria, frete, seguro e outras despesas.

- Identifique a alíquota interestadual: varia normalmente de 7% a 12%, conforme a origem e o destino.

- Verifique a alíquota interna: corresponde à alíquota do ICMS praticada no estado de destino.

- Calcule a diferença entre as alíquotas: subtraia a alíquota interestadual da interna.

- Aplique a fórmula: DIFAL = Base de cálculo x (Alíquota interna – Alíquota interestadual).

Considere o Fundo de Combate à Pobreza (FCP): quando houver adicional, inclua-o no cálculo.

Exemplo prático:

- Valor da operação: R$ 10.000.

- Alíquota interestadual: 12%.

- Alíquota interna (SP): 18%.

- Diferença: 6%.

- Cálculo: R$ 10.000 x 6% = R$ 600 de DIFAL.

Ou seja, se o estado aplicar FCP de 2%, o valor final será R$ 800.

Exemplo de cálculo do DIFAL na prática

O cálculo do DIFAL pode variar conforme o regime tributário da empresa. Para entender melhor, veja os exemplos abaixo.

Empresa do Lucro Presumido

Uma empresa vende R$ 5.000 de Minas Gerais para o Ceará.

- Alíquota interestadual: 7%.

- Alíquota interna no CE: 18%.

- Diferença: 11%.

- Cálculo: R$ 5.000 x 11% = R$ 550 de DIFAL.

Empresa do Simples Nacional

No Simples Nacional, as regras mudam de acordo com cada estado.

Em muitos casos, a empresa paga o ICMS interestadual na guia do regime e recolhe o DIFAL separadamente.

Comparativo em tabela

| Tipo de empresa | Valor da venda | Alíquota interna | Alíquota interestadual | DIFAL devido |

|---|---|---|---|---|

| Lucro Presumido/Real | R$ 5.000 | 18% | 7% | R$ 550 |

| Simples Nacional | R$ 5.000 | 18% | 7% | Depende da UF |

Esses exemplos mostram como o DIFAL impacta de forma diferente cada regime tributário. Portanto, acompanhar a legislação estadual é essencial para não errar nos cálculos.

Quando o DIFAL não deve ser pago?

O DIFAL não se aplica em todas as operações interestaduais. Ou seja, existem exceções previstas na legislação que precisam ser observadas.

Dito isso, as principais situações são:

- Empresas do Simples Nacional: em muitos estados, não há obrigação de recolher o DIFAL quando a venda é destinada a consumidor final não contribuinte.

- Operações de revenda para contribuintes de ICMS: nesses casos, o imposto já é recolhido de outra forma.

- Produtos isentos ou não tributados: mercadorias com imunidade ou alíquota zero não geram cobrança de DIFAL.

- Casos de substituição tributária: quando o ICMS já foi recolhido na origem, não há necessidade de pagar o diferencial.

Portanto, conhecer essas situações evita recolhimentos indevidos e melhora a regularidade fiscal da empresa.

Riscos e penalidades em caso de não recolhimento

O não pagamento do DIFAL gera consequências financeiras e fiscais para a empresa. Por isso, é essencial manter a apuração correta e em dia.

Dessa maneira, é importante salientar que, em caso de não pagamento, as principais penalidades são:

- Multas: em caso de atraso, a multa pode ser diária ou percentual, limitada a um valor máximo definido por cada estado.

- Juros: além da multa, incidem juros baseados na taxa Selic sobre o valor devido.

- Multa por sonegação: quando há fraude ou dolo, a penalidade pode chegar a 75% do imposto não recolhido, podendo ser maior em casos de reincidência.

- Irregularidade fiscal: a falta de recolhimento impede a emissão de certidões negativas e compromete a regularidade da empresa.

Portanto, recolher o DIFAL corretamente evita custos adicionais, reduz riscos de autuações e garante maior segurança tributária.

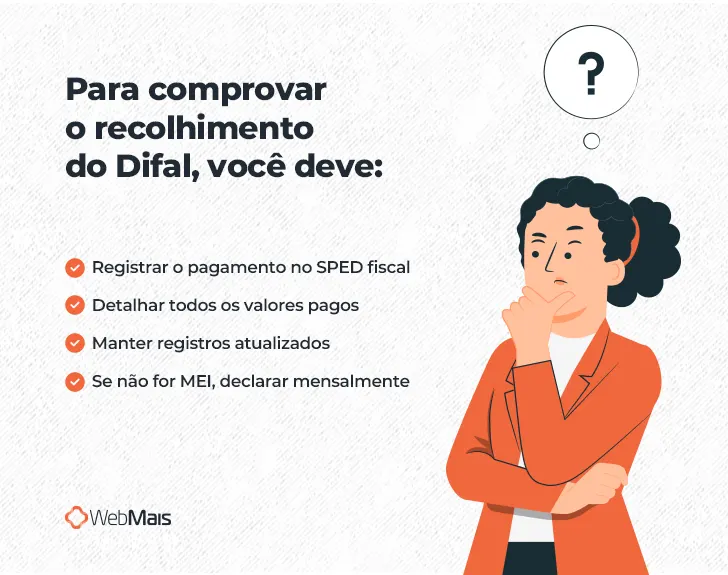

Como emitir e recolher o DIFAL

O DIFAL deve ser recolhido no estado de destino da mercadoria. Para isso, cada empresa precisa gerar a guia de pagamento corretamente.

Assim sendo, confira como realizar o procedimento, passo a passo:

- Acesse o portal da GNRE ou o site da Secretaria da Fazenda do estado de destino.

- Preencha os dados da operação, incluindo valores, CFOP e informações do contribuinte.

- Calcule o valor devido do DIFAL e insira na guia conforme as regras estaduais.

- Gere a GNRE e selecione a forma de pagamento autorizada.

- Efetue o pagamento na rede bancária credenciada.

- Guarde a guia quitada, pois ela pode ser exigida em fiscalizações futuras.

Assim, o recolhimento do DIFAL mantém a empresa em conformidade fiscal e evita multas ou restrições no estado de destino.

Como o ERP WebMais ajuda na apuração do DIFAL

Apurar o DIFAL manualmente aumenta o risco de erros e atrasa a rotina fiscal. Assim sendo, com o ERP WebMais, esse processo se torna automático e, consequentemente, mais seguro.

Para isso, a plataforma reúne as informações das operações e aplica as alíquotas corretas de cada estado. Assim, o cálculo do DIFAL é feito de forma rápida e sem retrabalho.

Além disso, o ERP WebMais:

- Automatiza o cálculo com base nas regras estaduais.

- Reduz falhas no recolhimento e garante maior conformidade fiscal.

- Gera relatórios completos para auditorias e fiscalizações.

Portanto, ao adotar um sistema ERP e centralizar sua gestão tributária, sua empresa ganha eficiência e economiza tempo.

DIFAL e a reforma tributária

A Reforma Tributária vai extinguir gradualmente o ICMS e, por consequência, o DIFAL.

No lugar dele, será criado o Imposto sobre Bens e Serviços (IBS), que unificará a cobrança.

Porém, durante o período de transição, entre 2029 e 2032, o ICMS e o IBS serão cobrados de forma compartilhada. Assim, as empresas precisarão se adaptar a dois modelos de tributação ao mesmo tempo.

Dessa maneira, a partir de 2033, o ICMS deixará de existir, e o IBS passará a valer integralmente em todo o país. Nesse cenário, o DIFAL deixará de ser exigido.

Assim sendo, acompanhar as mudanças da Reforma Tributária se torna essencial para manter a conformidade fiscal e planejar a gestão tributária com antecedência.

Perguntas frequentes sobre o DIFAL (FAQ)

Empresas do Simples precisam pagar?

Sim, em muitos casos. O recolhimento depende da legislação de cada estado.

Qual CFOP gera DIFAL?

Normalmente operações de venda interestadual para consumidor final não contribuinte.

Como calcular com FCP?

Basta aplicar a alíquota adicional definida pelo estado sobre a mesma base de cálculo.

Como funciona para e-commerce?

O DIFAL deve ser recolhido em todas as vendas interestaduais para consumidor final.

Conclusão

O DIFAL ICMS é uma obrigação essencial nas operações interestaduais. Por isso, entender quem paga, como calcular e quais são as regras vigentes, evita multas e garante conformidade.

Por isso, para simplificar o processo, conte com o ERP WebMais, que automatiza o cálculo do DIFAL e integra a gestão fiscal da sua empresa.

Conheça o ERP WebMais com uma demonstração gratuita e veja como ele pode facilitar sua gestão tributária.