Como a Reforma Tributária vai afetar a Indústria: impactos e estratégias

- 15/09/2025

- Por Sanon Matias

- Para quem tem pressa: resumo do cenário geral

- O que é uma reforma tributária?

- Quando aconteceu a última reforma tributária?

- Quais impostos deixam de existir para a indústria?

- O Novo Modelo: Entendendo o IVA Dual (IBS e CBS) na Prática Industrial

- Pontos de atenção e desafios da reforma para o setor industrial

- Como a indústria pode se preparar para a nova realidade tributária?

- Os prós e contras da reforma tributária para a indústria

- O futuro é mais simples? Perspectivas de crescimento e investimento no Brasil

- Conclusão: A Hora de Agir é Agora

A Reforma Tributária é, sem dúvida, o assunto mais comentado, aguardado e, por vezes, temido no cenário econômico brasileiro. Dessa forma, para o setor industrial, que convive há décadas com um dos sistemas de impostos mais complexos do mundo, essa promessa de simplificação soa quase como uma revolução.

Mas, como toda grande mudança, ela vem acompanhada de dúvidas, incertezas e uma pergunta principal que ecoa nos corredores das fábricas: afinal, o que vai mudar na minha operação?

Aqui, a atenção aos detalhes se torna fundamental. Portanto, analisar o impacto da reforma tributária não se trata somente de uma questão teórica, mas também, de uma prioridade estratégica.

Ou seja, se torna um fator crucial para assegurar a competitividade, a eficiência operacional e a sustentabilidade financeira do seu negócio a longo prazo.

Dito isso, neste guia vamos mergulhar fundo no que a Reforma Tributária significa para a indústria. Assim, você irá saber o que precisa fazer, para se preparar e transformar este desafio em uma vantagem competitiva.

Para quem tem pressa: resumo do cenário geral

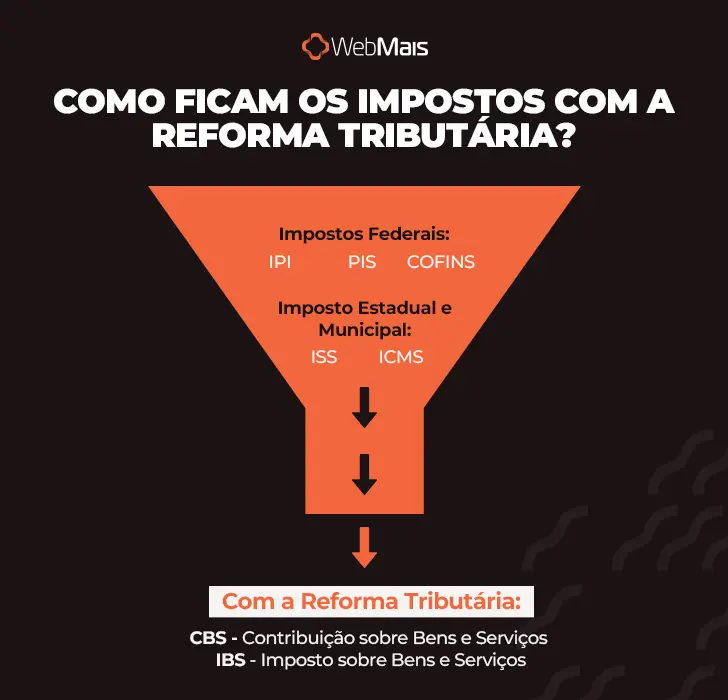

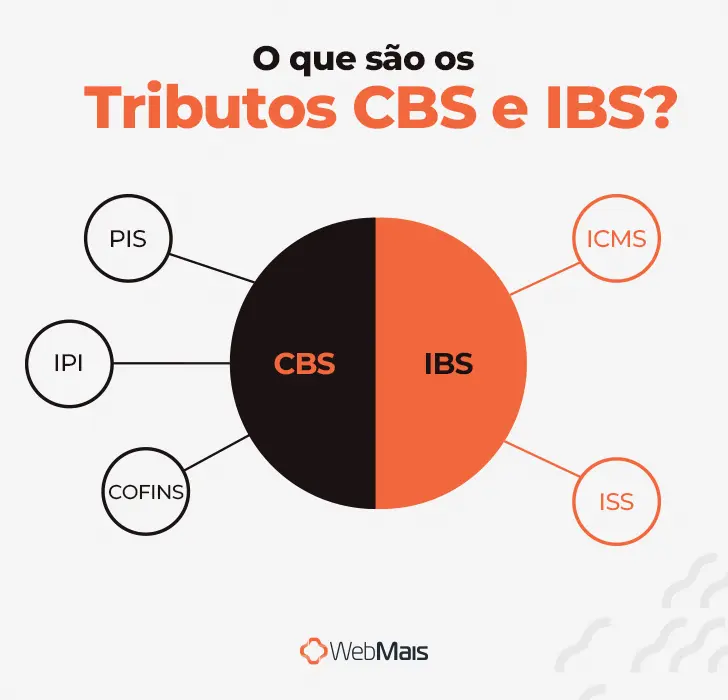

De maneira resumida, a Reforma Tributária propõe a extinção de cinco impostos (PIS, Cofins, IPI, ICMS e ISS) e a criação de um Imposto sobre Valor Agregado (IVA) no modelo dual, com a CBS (federal) e o IBS (estadual/municipal).

O objetivo declarado pelo Governo Federal é simplificar radicalmente o sistema. Ou seja, dar transparência aos preços e acabar com a destrutiva “guerra fiscal” entre estados.

Neste caso, a grande virada para a indústria é a não-cumulatividade plena, que permitirá o aproveitamento de crédito tributário sobre praticamente todas as compras de bens e serviços.

Consequentemente, reduzindo o custo produtivo e incentivando investimentos.

Porém, a transição será longa e complexa, estendendo-se de 2026 a 2032, exigindo planejamento e a adequação de sistemas de gestão (ERPs) para operar em um ambiente híbrido.

O que é uma reforma tributária?

Uma reforma tributária implica mais que a criação de novas alíquotas ou a mudança de nome de um imposto.

Resumidamente, ela é uma reestruturação profunda das regras de como o governo arrecada recursos e, crucialmente, de como as empresas calculam e pagam seus tributos em um território.

O objetivo final é buscar um sistema mais eficiente, mais justo e que, em vez de ser um freio, atue como um motor para o crescimento econômico.

Quando aconteceu a última reforma tributária?

Embora tenhamos tido muitas “minirreformas” e incontáveis alterações em regras ao longo dos anos (o que contribuiu para a complexidade atual), uma reforma de consumo, como essa que está em curso, não acontece no Brasil há mais de 50 anos.

O sistema que estamos substituindo foi, em sua maioria, concebido nas décadas de 60 e 70, para uma economia industrial, fechada e muito menos digitalizada do que a de hoje. Ele simplesmente não foi desenhado para a complexidade das cadeias de valor globais e dos serviços digitais do século XXI.

Por que a reforma tributária está acontecendo somente agora?

O sistema tributário atual é conhecido por sua complexidade e falta de clareza, que gera um ambiente desafiador para empresas e profissionais.

Dito isso, a dificuldade de lidar com impostos, como:

- PIS e Cofins com seus regimes distintos;

- O IPI na saída da fábrica;

- O ICMS com suas 27 legislações diferentes;

- E o ISS para serviços.

Resultam em um custo operacional gigantesco para as empresas. Tal, é conhecido como “Custo Brasil”.

Esse custo não é apenas financeiro, mas também de tempo, recursos humanos e de segurança jurídica.

Assim, a pressão pela simplificação, oriunda de todos os setores da economia, tornou a reforma um consenso sobre sua necessidade para destravar investimentos, aumentar a produtividade e reinserir o Brasil de forma competitiva na economia global.

Quais impostos deixam de existir para a indústria?

A grande promessa da reforma é a simplificação. E ela começa com o fim de cinco tributos que tiram o sono de qualquer gestor: o IPI, ICMS, PIS, Cofins e ISS.

<h3> O impacto da extinção do IPI na produção industrial

O Imposto sobre Produtos Industrializados (IPI), cobrado na saída dos produtos da fábrica, sempre foi um fator de complexidade, especialmente por suas alíquotas variarem drasticamente de produto para produto.

Sua extinção significa que o custo de produção se torna mais claro e a precificação, mais direta, sem a necessidade de calcular esse imposto “em cascata”.

Desse modo, para muitas indústrias, isso representa uma simplificação imediata nos processos de faturamento e na gestão de estoques.

Adeus ao PIS/Cofins: como a mudança afeta o cálculo de custos?

O PIS e a Cofins são, talvez, os principais exemplos da complexidade brasileira.

Com seus regimes cumulativos e não cumulativos, uma lista interminável de regras sobre o que gera ou não crédito, e sendo a maior fonte de disputas judiciais entre empresas e o Fisco, sua gestão é um dreno de recursos.

Assim sendo, a substituição pela CBS (Contribuição sobre Bens e Serviços) busca unificar a base de cálculo e, como veremos, revolucionar o sistema de créditos.

O fim do ICMS e da guerra fiscal entre estados: o que a indústria ganha com isso?

Nenhum imposto representa tão bem o “caos tributário” quanto o ICMS.

Com 27 legislações diferentes, alíquotas internas, interestaduais, substituição tributária (ST), diferencial de alíquotas (DIFAL) e uma constante “guerra fiscal”, na qual estados oferecem benefícios para atrair empresas, a gestão do ICMS é um pesadelo logístico e fiscal.

O fim do ICMS e a adoção do IBS (Imposto sobre Bens e Serviços) com regras unificadas e tributação no destino acabam com essa guerra.

Tudo isso, incentiva que a decisão de onde instalar uma fábrica seja cada vez mais baseada em eficiência logística e mão de obra qualificada, e não em qual estado oferece o melhor benefício fiscal.

O Novo Modelo: Entendendo o IVA Dual (IBS e CBS) na Prática Industrial

O coração da reforma é a adoção do IVA (Imposto sobre Valor Agregado), um modelo moderno e transparente usado por mais de 170 países. No Brasil, ele será dual:

CBS (Contribuição sobre Bens e Serviços): O tributo federal

A CBS irá unir os tributos federais (PIS, Cofins e IPI). Ou seja, terá uma alíquota única (com exceções para setores específicos) e regras federais, simplificando a apuração.

IBS (Imposto sobre Bens e Serviços): O tributo estadual e municipal

O IBS unificará o ICMS e o ISS. Embora cada estado e município possa definir sua própria alíquota, a legislação (o “como calcular”) será a mesma para todo o país, administrada por um Comitê Gestor.

Dessa maneira, osso acaba com a confusão das 27 legislações de ICMS. Mas a verdadeira revolução para a indústria não está na unificação, e sim no princípio que rege o novo sistema.

Princípio da Não-Cumulatividade Plena: A grande virada para a indústria

Este é a mudança mais impactante da reforma para o setor produtivo.

Hoje, no sistema do ICMS e do PIS/Cofins, a indústria só pode gerar crédito sobre uma lista restrita de insumos diretamente ligados à produção.

Portanto, com a não-cumulatividade plena, o princípio é simples: praticamente tudo o que for adquirido para a atividade da empresa, com raras exceções previstas em lei (como bens de uso e consumo pessoal), dará direito a crédito tributário.

Isso significa que o imposto pago em uma etapa da cadeia produtiva é integralmente recuperado na etapa seguinte, não se acumulando (“não-cumulatividade”) e não onerando o custo final.

Para entender melhor, imagine um exemplo do cenário hoje: uma indústria metalúrgica compra R$ 500.000 em chapas de aço (insumo direto) e contrata R$ 50.000 em serviços de uma consultoria de engenharia para otimizar o layout da fábrica. Ela também gasta R$ 30.000 em um novo software de gestão (ERP).

No sistema atual, ela irá gerar crédito de ICMS e PIS/Cofins sobre o aço, mas muito provavelmente não conseguiria gerar crédito sobre o serviço de engenharia ou sobre o software, pois são considerados despesas operacionais, não insumos diretos.

Agora, no cenário com o IVA, com a não-cumulatividade plena, a indústria gerará crédito sobre os R$ 500.000 do aço, sobre os R$ 50.000 da consultoria e sobre os R$ 30.000 do ERP. Na ponta do lápis, isso significa uma redução significativa no custo de investimento e operação, incentivando a modernização, a automação e a busca por eficiência.

Tributação no Destino: Como isso muda a logística e a competitividade?

Com a reforma, a competitividade passará a depender muito mais da eficiência produtiva e logística da empresa do que de engenharia fiscal.

Hoje, o ICMS é majoritariamente cobrado na origem. Com o IVA implementado, a cobrança será no estado ou cidade de destino. Essa regra se aplica a todas as etapas da cadeia, ou seja, desde a industrialização até a venda final para o consumidor.

A grande vantagem é que o sistema permite o crédito amplo, ou seja, a indústria e o varejo se creditam do imposto pago nas etapas anteriores, evitando a cumulatividade.

Por consequência, isso simplifica a operação e cria uma competição mais justa, já que a carga tributária final de um produto será a mesma, independentemente de onde ele foi fabricado.

Pontos de atenção e desafios da reforma para o setor industrial

Importante destacar, que a transição exigirá atenção a pontos críticos, como potenciais sobretaxas, um longo período de transição e exceções.

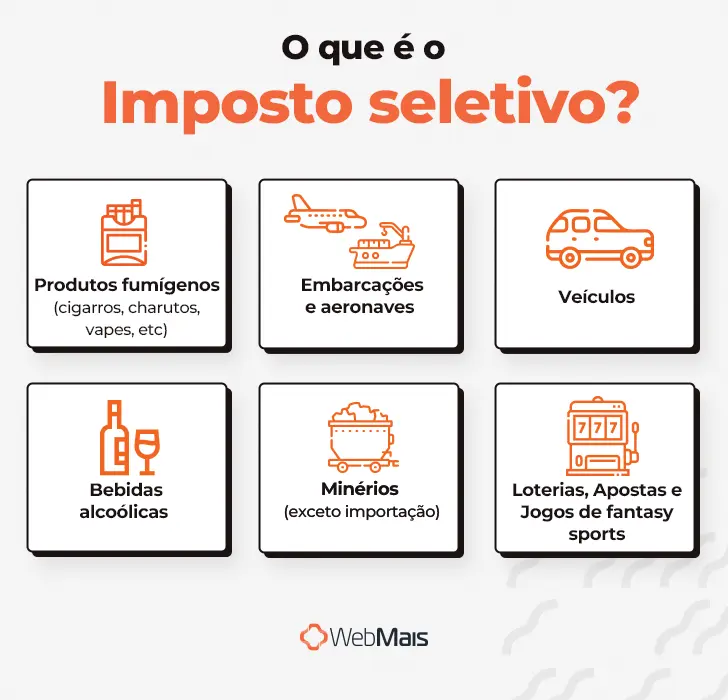

O Imposto Seletivo (“Imposto do Pecado”): Quais produtos podem ser sobretaxados?

Além do IVA, haverá um Imposto Seletivo sobre a produção, comercialização ou importação de bens e serviços considerados prejudiciais à saúde e ao meio ambiente.

Aqui, o foco principal são produtos como cigarros, bebidas alcoólicas, agrotóxicos e, possivelmente, veículos mais poluentes.

Dessa forma, indústrias que atuam nesses setores precisarão monitorar de perto a definição das alíquotas, que podem ser bastante elevadas.

A Gestão do longo período de transição (2026 a 2032)

A transição será gradual, portanto, é fundamental notar que este cronograma pode sofrer ajustes ao longo do tempo.

Dessa maneira, o importante para o gestor é compreender a natureza gradual da mudança e a necessidade de um sistema que suporte a coexistência de dois regimes.

Sendo assim, confira a seguir um cronograma resumido da transição:

- 2026: Início com uma alíquota de teste de 0,9% para a CBS e 0,1% para o IBS;

- 2027: Fim do PIS/Cofins e entrada plena da CBS;

- 2029 a 2032: Redução gradual do ICMS e ISS e aumento gradual do IBS.

Assim sendo, o maior desafio será a complexidade de operar com os dois sistemas (o antigo e o novo) simultaneamente, o que exigirá um controle impecável e um ERP capaz de gerenciar a complexidade dessa fase de adaptação.

Regimes específicos e exceções: O que a indústria precisa saber?

A reforma prevê regimes diferenciados para alguns setores.

A Zona Franca de Manaus, por exemplo, manterá suas vantagens competitivas.

Como também, empresas no Simples Nacional também terão um tratamento específico, com a opção de aderir ao novo sistema se for mais vantajoso. Portanto, é crucial, que cada indústria avalie em qual regime se encaixa.

Como a indústria pode se preparar para a nova realidade tributária?

A preparação é a chave para transformar o desafio em oportunidade. A nova realidade tributária agora irá demandar diversas ações estratégicas, que vão desde o diagnóstico, revisão de processos fiscais, introdução ou reformulação de sistemas ERP até a análise de preços e concorrência.

Diagnóstico e revisão de processos fiscais

O primeiro passo é mapear todos os processos atuais e entender como eles serão impactados: Como a nova sistemática de créditos afetará seu fluxo de caixa? E se Seus preços precisarão ser reajustados.?

Capacitação de equipes (Fiscal, Contábil e TI)

Seus times fiscal, contábil e de TI precisarão de treinamento intensivo para entender as novas regras, os novos cálculos e as novas obrigações acessórias, sobretudo durante o regime híbrido.

Adequação de sistemas e ERPs

Seu sistema de gestão (ERP) é o coração da sua operação fiscal. Ele precisa estar preparado para calcular o IVA Dual, gerenciar a não-cumulatividade plena e operar com os dois regimes durante a transição.

Considerando isso, é importante avaliar se seu ERP atual é capaz de lidar com essa complexidade ou se é hora de buscar uma solução moderna para ajudar na gestão estratégica de negócio.

Análise estratégica de preços e competitividade

Com a mudança na estrutura de custos e créditos, a sua estratégia de precificação pode precisar de uma revisão completa para se manter competitiva no novo cenário.

Os prós e contras da reforma tributária para a indústria

A promessa é de um futuro mais simples, mas tudo indica que a jornada até lá será complexa. O período de transição, que se estende por anos, significa que teremos de operar com dois sistemas simultaneamente.

Isso exige paciência, um esforço redobrado da equipe e um bom investimento em tecnologia. Dessa forma, para resumirmos os prós e contras:

- Prós: Simplificação radical do sistema tributário, redução da burocracia e dos custos de conformidade, fim da guerra fiscal, redução de obrigações acessórias, aumento da transparência e um grande incentivo ao investimento pela não-cumulatividade plena;

- Contras: A complexidade do longo período de transição, a incerteza sobre a alíquota final de referência do IVA (que será a soma das alíquotas federal, estaduais e municipais para manter a carga tributária atual) e o risco do Imposto Seletivo para alguns setores, perda de benefícios Fiscais, custos de adaptação de sistemas e processos.

Uma das principais fontes de ansiedade é sobre o tamanho final do “bolo” que será o IVA.

Sabemos que a carga tributária total deverá ser mantida, mas qual será a alíquota final do IVA somando o estadual, federal e municipal? Essa “caixa-preta” das alíquotas gera uma dificuldade enorme para planejar o futuro a longo prazo e é a maior razão para o ceticismo.

Além disso, o Imposto Seletivo é uma preocupação real para alguns tipos de trabalho industrial.

Ou seja, se você produz algo que de repente é taxado como “prejudicial”, o impacto financeiro pode ser significativo.

Portanto, durante a reforma, você também deverá levar em conta uma revisão completa do seu modelo de negócio para evitar que seu produto seja discriminado por uma alíquota altíssima.

O futuro é mais simples? Perspectivas de crescimento e investimento no Brasil

No fim das contas, ainda que não unanimemente, a perspectiva é extremamente positiva.

Ao remover as amarras de um sistema tributário arcaico, a reforma tem o potencial de destravar bilhões em investimentos, aumentar a produtividade da indústria brasileira e tornar nossos produtos mais competitivos no mercado global.

Um sistema mais simples e transparente cria um ambiente de negócios mais seguro, previsível e propício ao crescimento de longo prazo.

Conclusão: A Hora de Agir é Agora

A Reforma Tributária é uma realidade em construção que irá redesenhar o mapa da indústria no Brasil. Ignorar essa mudança ou esperar até o último minuto para se adaptar é uma aposta de alto risco.

Dessa forma, as indústrias que saírem na frente serão aquelas que começarem hoje a planejar, a capacitar suas equipes e, fundamentalmente, a garantir que sua tecnologia de gestão esteja à altura do desafio.

A transição será complexa, mas o destino final – um ambiente de negócios mais simples e competitivo – faz a jornada valer a pena. A preparação é o melhor investimento que você pode fazer no futuro da sua empresa.

Fale agora com um especialista do ERP WebMais e descubra como a nossa ferramenta de gestão, já adaptada para a Reforma Tributária, pode ajudar sua indústria a atravessar essa transição com segurança e eficiência.

Não espere a mudança bater à porta: prepare-se hoje para garantir a competitividade da sua empresa amanhã.